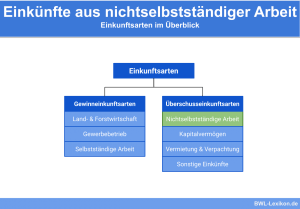

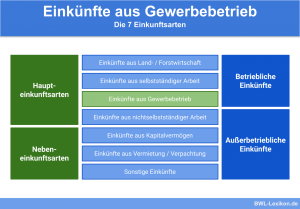

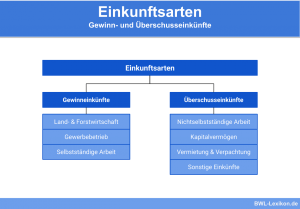

Sonstige Einkünfte stellen eine der sieben Einkunftsarten zur Ermittlung des zu versteuernden Einkommens dar. Die in § 22 EStG (Einkommensteuergesetz) aufgezählten Einkünfte gehören zu den Überschusseinkünften und werden durch Ermittlung der Einnahmen abzüglich der Werbungskosten festgestellt. Sinn der Definition der sonstigen Einkünfte ist nicht dass Auffangen jeglicher Tätigkeit, die nicht unter die anderen sechs Einkunftsarten fällt, sondern die genaue Aufzählung der betroffenen Einkünfte.

In der folgenden Lektion erfährst du, welche Einkünfte als „sonstige Einkünfte“ einkommensteuerpflichtig sind und wie sie ermittelt werden. Am Ende der Lektion findest du außerdem einige nützliche Übungsaufgaben zum Thema sonstige Einkünfte.

Englisch: other income

Warum sind sonstige Einkünfte wichtig?

Die im Gesetz aufgezählten sonstigen Einkünfte stellen eine der sieben Einkunftsarten dar und fallen somit unter die Einkommensteuerpflicht. Die Einnahmen durch die Einkommensteuer sind für die Bundesrepublik Deutschland von großer Bedeutung und begründen eine ihrer größten Ertragsquellen.

Was sind sonstige Einkünfte?

Die sonstigen Einkünfte nach § 22 EStG sollen keinesfalls ein Auffangnetz für alle Einkünfte darstellen, welche nicht unter die anderen 6 Einkunftsarten fallen. Vielmehr werden die Einkünfte dort explizit aufgezählt und sind somit in Deutschland einkommensteuerpflichtig.

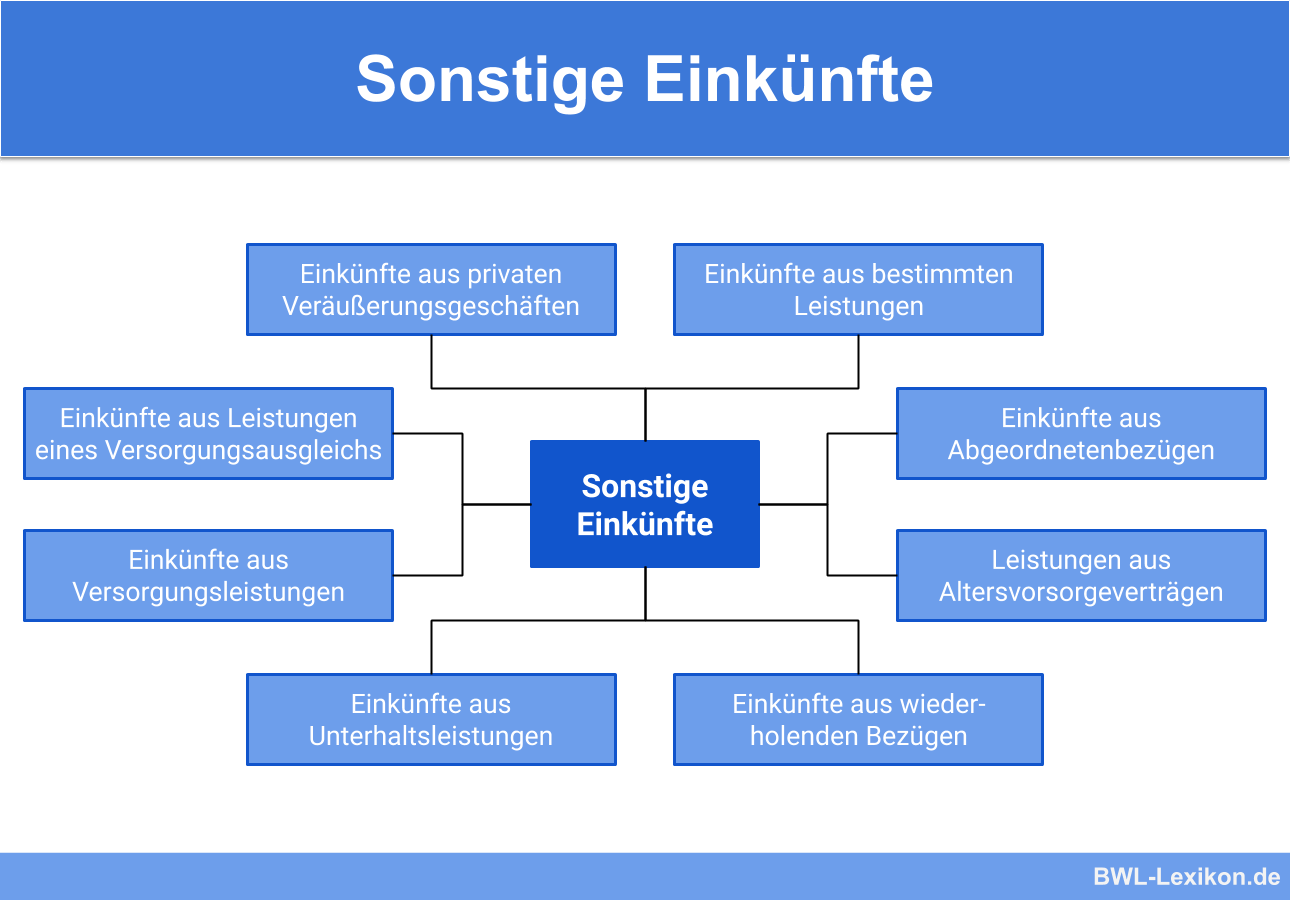

Sonstige Einkünfte sind:

- Einkünfte aus wiederkehrenden Bezügen: Dazu gehören vor allem Renten aus der gesetzlichen Rentenversorgung, Leibrenten

- Einkünfte aus privaten Veräußerungsgeschäften: Bei Grundstücken, wenn der Zeitraum zwischen Kauf und Veräußerung weniger als 10 Jahre beträgt; Bei anderen Gütern, wenn der Zeitraum zwischen Kauf und Veräußerung nicht mehr als ein Jahr beträgt (Es gilt eine Freigrenze von 600 €, Gegenstände des täglichen Gebrauchs können steuerfrei verkauft werden)

- Einkünfte aus Unterhaltsleistungen: Hier werden nur solche Leistungen erfasst, die der Unterhaltsgeber mit Zustimmung des Empfängers als Sonderausgaben geltend macht.

- Andere Einkünfte: Hier werden vor allem Einkünfte erfasst, die keiner anderen Einkunftsart zurechenbar ist. Die Verluste dieser Einkünfte können auch nicht mit anderen Einkünften gegengerechnet werden. Die Vermietung von privaten Gegenständen fällt unter diese Einkunftsart. Beispiel: Frau P vermietet ihren Rasenmäher gelegentlich an ihre Nachbarin gegen ein kleines Entgelt. (Es gilt eine Freigrenze von 256 €)

- Abgeordnetenbezüge: Diese Einkünfte müssen ebenfalls versteuert werden. Es gilt ein Freibetrag im Sinne der Aufschlüsselung nach § 19 EStG.

Neben den soeben genannten Einkünften kennt das Gesetz eine Liste von Einzelfällen, die sich in § 22 Abs. 3 EStG wiederfindet.

Einzelfälle aus Leistungen, die unter sonstige Einkünfte fallen, sind beispielsweise:

- Provisionszahlungen

- Eigenprovisionen, die jemand für die Vermittlung von eigenen Verträgen erhält

- Bestechungsgelder

- Aufwandsentschädigungen für ehrenamtliche Tätigkeiten

- Einkünfte und Aufwandsentschädigungen von Schiedsrichtern unter gewissen Umständen

Die sonstigen Einkünfte nach § 22 EStG sind gegenüber den anderen Einkunftsarten subsidiär. Ausnahmen bilden dabei die Leibrente und die in § 22 Abs. 4 EStG aufgezählten Zulagen und Bezüge.

Einkünfte ohne Vermögensübertragung

Bei Veräußerungen kann es vorkommen, dass zwar kein Geld oder Eigentum übertragen wird, es aber trotzdem zu Substanzveränderungen kommt. Diese Einkünfte sind grundsätzlich nicht einkommensteuerpflichtig.

Beispiel: Der Mieter verzichtet auf sein Recht, die Wohnung weiter zu bewohnen, und erhält dafür eine Abfindung. Diese Summe stellt keine Einkunft aus Leistung nach § 22 Abs. 3 EStG dar und ist somit nicht zu versteuern.

Ermittlung der sonstigen Einkünfte

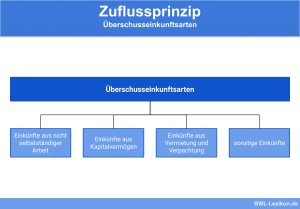

Sonstige Einkünfte fallen unter die Kategorie der Überschussunterkünfte, welcher durch den Überschuss der Einnahmen über die Werbungskosten ermittelt werden.

Für die sonstigen Einkünfte gilt außerdem eine Freigrenze in Höhe von 256 € für Einkünfte aus sonstigen Leistungen.

Das Ergebnis der Überschussermittlung ergibt nach Hinzuzählen der Einkünfte aus den anderen Einkunftsarten die Bemessungsgrundlage zur Besteuerung durch die Einkommensteuer.

Übungsfragen

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen#1. Wo sind die sonstigen Einkünfte rechtlich geregelt?

#2. Wie lange sind Einkünfte aus Veräußerungen von Grundstücken ab Kaufzeitpunkt steuerpflichtig?

#3. Welche Bezüge fallen unter sonstige Einkünfte nach § 22 EStG?

#4. Welcher ist ein Einzelfall der sonstigen Einkünfte?

#5. Wie werden die sonstigen Einkünfte ermittelt?

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen