Forfaitierung stellt einen Forderungsverkauf dar, insbesondere an Kunden mit Sitz im Ausland. Die Ankäufer dieser Forderungen (Forfaiteure) sind in der Regel Kreditinstitute. Die Forfaitierung ist mit der Exportfinanzierung vergleichbar. Der Forderungsverkäufer (Forfaitist) kann nach dem Verkauf allerdings nicht mehr auf die Forderung zurückgreifen, wenn die Bezahlung des ausländischen Kunden ausbleiben sollte.

In diesem Beitrag behandeln wir das Thema Forfaitierung. Wir erklären dir, welche Bedeutung die Forfaitierung hat und wie eine Forfaitierung abläuft. Wir zeigen dir die Risiken für den Forfaitist und den Forfaiteur auf. Anschließend erfährst du, welche Kennzeichen die Forfaitierung hat und wo sie üblicherweise zum Einsatz kommt. Nachdem du weißt, welche Vor- und Nachteile mit der Forfaitierung verbunden sind, stellen wir dir die Unterschiede zum Factoring vor. Um deine Kenntnisse zu festigen, kannst du nach dem Text einige Übungsfragen beantworten.

Synonym: Forfaiting

Welche Bedeutung hat die Forfaitierung?

Durch den Verkauf einer Forderung geht diese vom Forfaitisten in das Eigentum des Forfaiteurs über. Der Forderungsankäufer sichert dem Forfaitisten sofortige Liquidität zu. Weil das Ausfallrisiko auf den Forfaiteur übergeht, ist der Forderungsverkäufer finanziell abgesichert. Die einzige Gefahr, die der Forfaitist einkalkulieren muss, besteht darin, dass der Forfaiteur seiner Zahlungsverpflichtung nicht nachkommt. In diesem Fall steht dem Forfaitisten kein Rückgriffsrecht zu. Bei den Forderungen, die im Rahmen einer Forfaitierung veräußert werden, handelt es sich um Außenstände, die seit mehreren Jahren bestehen. Üblich ist es, Forderungen mit einer Laufzeit von mehr als acht Jahren zu verkaufen.

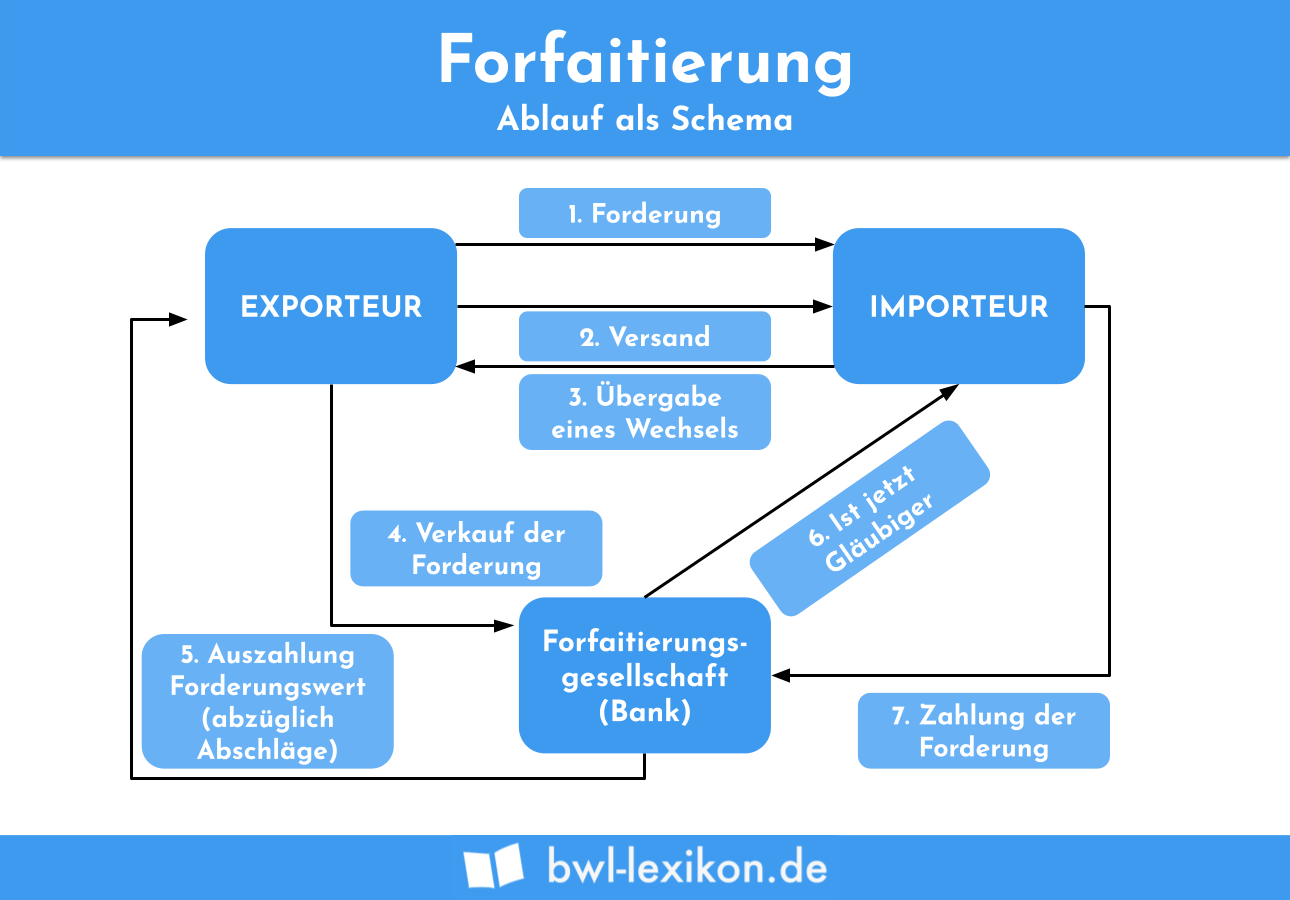

Wie läuft eine Forfaitierung ab?

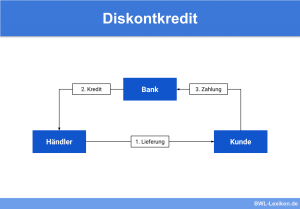

Jede Forfaitierung hat ihre Basis in einem grenzüberschreitenden Warenverkauf. Dabei ist darauf zu achten, dass es sich um eine abstrakte Forderung handelt, die in einem Exportgeschäft begründet ist. Der Exporteur verkauft Waren an einen Importeur. Nachdem er die Ware an den Kunden versendet hat, bekommt er von dem Importeur einen Wechsel. Der Exporteur verkauft die abstrakte Forderung an eine ausländische Forfaitierungsgesellschaft. Dafür erhält er einen um einen Diskontbetrag verminderten Forderungsgegenwert. Die Forderungsgesellschaft tritt als Gläubiger gegenüber dem Importeur auf. Der Importeur muss seine Zahlung an die ausländische Bank leisten.

Was bedeutet die Forfaitierung für den Forfaiteur?

Für den Forfaiteur ist die Übernahme der ausländischen Forderung mit den folgenden Risiken verbunden:

- Ausfallrisiko

- Währungsrisiko

- Politisches Risiko

Ausfallrisiko

Der Forfaiteur übernimmt die Forderung, ohne Regress. Fällt die Forderung – z.B. wegen Insolvenz des Importeurs aus – kann die Forfaitierungsbank keine Ansprüche geltend machen.

Währungsrisiko

Auch das Währungsrisiko geht auf den Forfaiteur über. Wird eine vom Forfaitist übernommene Forderung übernommen, muss die ausländische Bank in Kauf nehmen, dass sich der Wert der Forderung aufgrund von Währungsschwankungen gemindert hat. Ebenso gut kann es aber auch sein, dass die Forderung bei der Begleichung einen Mehrwert hat.

Politisches Risiko

Neben den genannten Risiken können auch gesetzliche oder behördliche Maßnahmen ein Risiko für den Forfaiteur darstellen. Dies ist dann der Fall, wenn die Zahlung des Importeurs durch ein Gesetz oder eine behördliche Anordnung ins Stocken gerät.

Kennzeichen der Forfaitierung

Jede Forfaitierung weist die folgenden Merkmale auf:

- Eine Forfaitierung ist in der Regel mit langen Zahlungszielen verbunden.

- Es handelt sich um Forderungen mit einem großen Volumen.

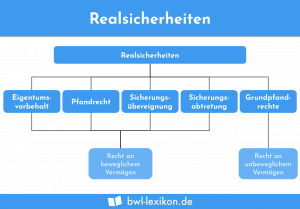

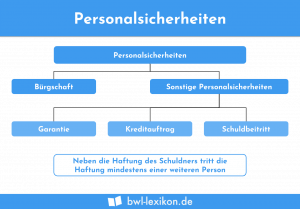

- Die Absicherung erfolgt durch eine Bankbürgschaft. Alternativ kann auch eine Exportkreditversicherung abgeschlossen werden.

Wo wird die Forfaitierung eingesetzt?

Neben dem Einsatz bei einem Exportgeschäft, können auch Forderungen aus einem Leasinggeschäft forfaitiert werden. Die Forderungen stellen in diesem Fall die Leasingraten dar, die der Leasingnehmer an den Leasinggeber zu zahlen hat. Seine Ansprüche aus dem Leasinggeschäft tritt der Leasinggeber an eine Bank ab. Um sich selber abzusichern, erhält die Bank das Anwartschaftsrecht auf das Leasingobjekt. Dies bedeutet, dass die Bank über den Leasinggegenstand verfügen kann, wenn der Leasingnehmer seinen Zahlungsverpflichtungen nicht nachkommt.

Ein weiteres Risiko besteht für die Bank darin, dass die an sie abgetretene Forderung nicht existiert. Um sich dagegen abzusichern, ist vor der Forfaitierung eine eingehende Prüfung seitens der Bank erforderlich.

Welche Vor- und Nachteile hat die Forfaitierung?

Bei einer Forfaitierung müssen die folgenden Vor- und Nachteile bedacht werden:

Vorteile

- Weil es sich um langfristige Forderungen handelt, können Exporteur und Importeur längere Zahlungsziele vereinbaren.

- Der Forfaitist sichert seine Liquidität.

- Der Forfaitist bindet sich nicht an langfristige Kredite mit hohen Zinsbelastungen.

- Forfaitierung bedeutet für den Forfaitist, eine feste Basis zur Kalkulation.

Nachteile

- Der Forfaiteur trägt das Ausfallrisiko.

- Die Forfaitierung kann nicht zur Übertragung aller Forderungen eingesetzt werden. Die Forderungen müssen abstrakt sein.

- Eine Forfaitierung kostet nicht nur Geld. Sie ist auch mit einem hohen Verwaltungsaufwand verbunden.

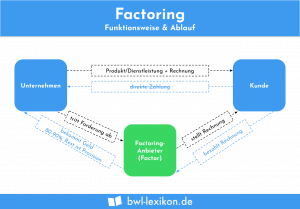

Abgrenzung zum Factoring

Im Unterschied zur Forfaitierung werden beim Factoring meistens kurzfristige Forderungen übertragen. Hier liegt in der Regel auch kein Exportgeschäft zugrunde. Die Forderungen stammen aus allen Lieferungen und Leistungen. Zudem handelt es sich beim Factoring nicht um eine große Forderung. Häufig wird eine Vielzahl von Forderungen übertragen.

Übungsfragen

#1. Was bedeutet Forfaitierung?

#2. Welche Aussage ist nicht richtig?

#3. Welches Merkmal gehört nicht zu den Kennzeichen einer Forfaitierung?

#4. Welcher Aspekt zählt nicht zu den Nachteilen einer Forfaitierung?

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen