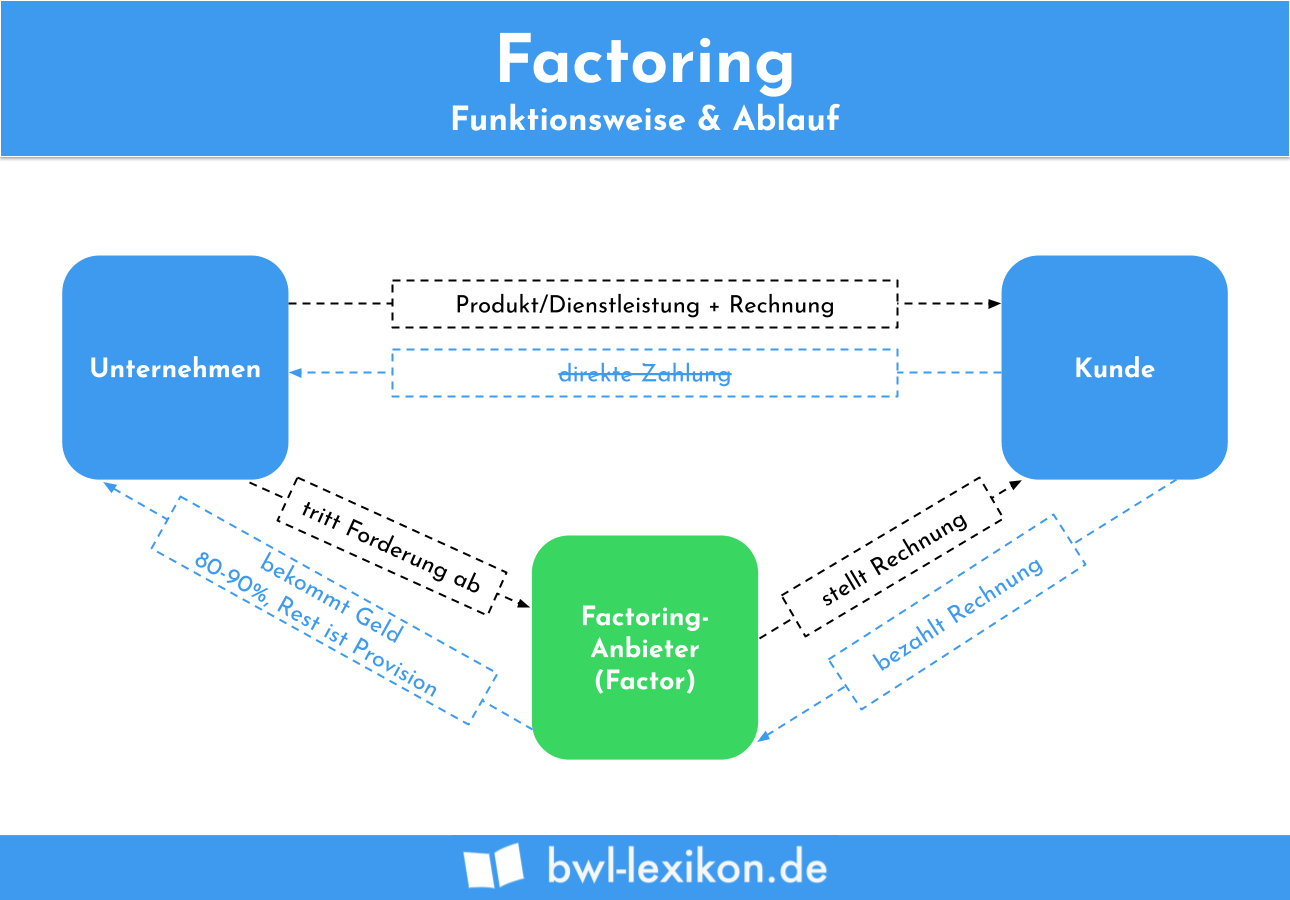

Factoring bedeutet, dass der Gläubiger einer Schuld seine Forderung unmittelbar durchsetzen kann. Hierzu wendet er sich an einen Factoring-Anbieter, an den er die offene Forderung verkauft. Weil die offene Rechnung unmittelbar beglichen wird, führt das Factoring für den Gläubiger dazu, dass er seine Liquidität unmittelbar erhöht.

In diesem Beitrag stellen wir dir das Factoring vor. Du erfährst, was Factoring bedeutet und für welche Unternehmen es eine besondere Bedeutung hat. Wir erklären, wie das Factoring funktioniert und welche Vor- und Nachteile mit dem Faktorisieren verbunden sind. Abschließend grenzen wir das Factoring vom Inkasso ab. Um deinen Wissenstand zum Thema Factoring zu erweitern, kannst du nach dem Text einige Übungsfragen beantworten.

Deutsch: Finanzieren | Faktorisieren

Warum solltest du das Factoring kennen?

Das Factoring ist in der Wirtschaft ein gängiges Mittel, mit dem sich der Gläubiger einer Forderung vor einem endgültigen Zahlungsausfall schützen kann. Muss der Verkäufer einer Ware oder der Erbringer einer Dienstleistung zu lange auf die Begleichung einer offenstehenden Rechnung warten, kann seine eigene Liquidität in Gefahr geraten. Beauftragt der Gläubiger dagegen ein Factoring-Unternehmen, kann er den finanziellen Engpass in seinem Unternehmen wirksam verhindern. Denn durch den Verkauf erhält der Gläubiger sofort Geld und wird wieder liquide. Seriöse Factoring-Unternehmen haben sich im Deutschen Factoring-Verband organisiert.

Das Factoring-Unternehmen tritt in die Rechtsstellung des Gläubigers ein. Es macht die Forderung gegen den Schuldner geltend. Das Factoring-Unternehmen verdient an den Zinsen und Gebühren, die es bei dem Kauf der Forderung von dem Erstattungsbetrag abzieht. Der Gläubiger muss demnach einkalkulieren, dass seine Forderung nicht zu 100 % erfüllt wird.

Für wen ist Factoring besonders bedeutsam?

Das Factoring ist besonders bedeutsam für Existenzgründer und jene Betriebe, die zu den kleinen und mittleren Unternehmen (KMU) gerechnet werden. Denn mangels einer soliden Liquidität besteht gerade hier ein großer Bedarf offenstehende Forderungen unmittelbar durchsetzen zu können. Dies ist möglich, wenn ein Factoring-Unternehmen eingeschaltet wird.

Nach Angabe des Deutschen Factoring-Verbandes machen von der Möglichkeit des Factorings Unternehmen in der Dienstleistungsbranche weniger Gebrauch als z. B. Handelsunternehmen oder Betriebe in der Ernährungsbranche.

Wie funktioniert das Factoring?

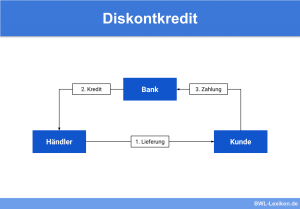

Ausgangspunkt für das Factoring ist die Rechnung eines Gläubigers, die ein Schuldner nicht fristgerecht beglichen hat. Damit der Rechnungssteller nicht zu lange auf die Tilgung der Verbindlichkeit warten muss, schaltet er ein Factoring-Unternehmen ein. Das Übertragen der Geldforderung wird als Abtretung bezeichnet.

Für seine Tätigkeit behält das Factoring-Unternehmen einen Teil der übertragenen Geldforderung als Provision ein. Diese Provision setzt sich aus Zinsen und Gebühren zusammen. Den Restbetrag zahlt der Factor an den ursprünglichen Gläubiger der Forderung aus. Nach der Abtretung findet ein Gläubigerwechsel statt.

Die Forderung kann jetzt nur noch von dem Factor durchgesetzt werden. Der ursprüngliche Gläubiger kann gegen den Schuldner keine Ansprüche mehr durchsetzen. Der Factor stellt dem Schuldner eine Rechnung, die dieser an das Factoring-Unternehmen bezahlt. Damit ist das Factoring abgeschlossen.

Echtes Factoring und unechtes Factoring – worin besteht der Unterschied?

Beim Factoring werden die beiden folgenden Formen unterschieden:

- Echtes Factoring

- Unechtes Factoring

Echtes Factoring

Beim echten Factoring geht das Risiko eines Zahlungsausfalls – z. B. wegen der Insolvenz eines Schuldners – auf das Factoring-Unternehmen über. Dies wird als das Delkredere-Risiko bezeichnet.

Unechtes Factoring

Beim unechten Factoring behält das Factoring-Unternehmen sich vor, den ursprünglichen Gläubiger in Haftung zu nehmen, wenn der Schuldner seine Forderung nach der Abtretung nicht begleichen kann. Das Risiko des Zahlungsausfalls trägt hier weiter der ursprüngliche Gläubiger.

Welche Vor- und Nachteile sind mit dem Factoring verbunden?

Mit dem Factoring sind die folgenden Vor- und Nachteile verbunden:

- Der Gläubiger kann seine Liquidität unmittelbar steigern.

- Der Gläubiger kann seine eigenen Investitionen zuverlässiger planen. Er ist nicht auf die Aufnahme von Fremdkapital angewiesen.

- Die Buchhaltung des Rechnungsstellers kann sich auf die eigentlichen Aufgaben konzentrieren. Nach der Abtretung wird das komplette Forderungsmanagement von dem Factor übernommen.

- Aus bilanzieller Sicht lässt sich mit dem Factoring ein besseres Rating erzielen, weil kein hoher Forderungsbestand ausgewiesen werden muss.

- Mit den Zinsen und Gebühren, die der Factor als Provision berechnet, muss der Gläubiger höhere Kosten in seiner Kostenrechnung veranschlagen.

- Die Beauftragung eines Factors wirkt sich negativ auf das eigene Unternehmens-Image aus, weil bekannt wird, dass man dringend auf Geld angewiesen ist.

Abgrenzung: Factoring und Inkasso

Die Begriffe Factoring und Inkasso können nicht synonym verwendet werden. In beiden Fällen wird ein drittes Unternehmen mit dem Forderungseinzug beauftragt. Ein Inkasso-Unternehmen darf aber erst tätig werden, wenn der Schuldner in Zahlungsverzug geraten ist. Dies ist der Fall, wenn die Zahlungsfrist abgelaufen ist oder der Gläubiger die erste Mahnung verschickt hat. Die Beauftragung eines Factors ist dagegen direkt nach der Rechnungsstellung möglich.

Übungsfragen

#1. Welche Auswirkungen hat das Factoring auf die Liquidität eines Gläubigers?

#2. Für welche Unternehmen hat das Factoring eine eher geringe Bedeutung?

#3. Welche Branche Unternehmen rechnet der Deutsche Factoring Verband nicht zu den wichtigsten Kunden?

#4. Können die Begriffe Factoring und Inkasso synonym verwendet werden?

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen