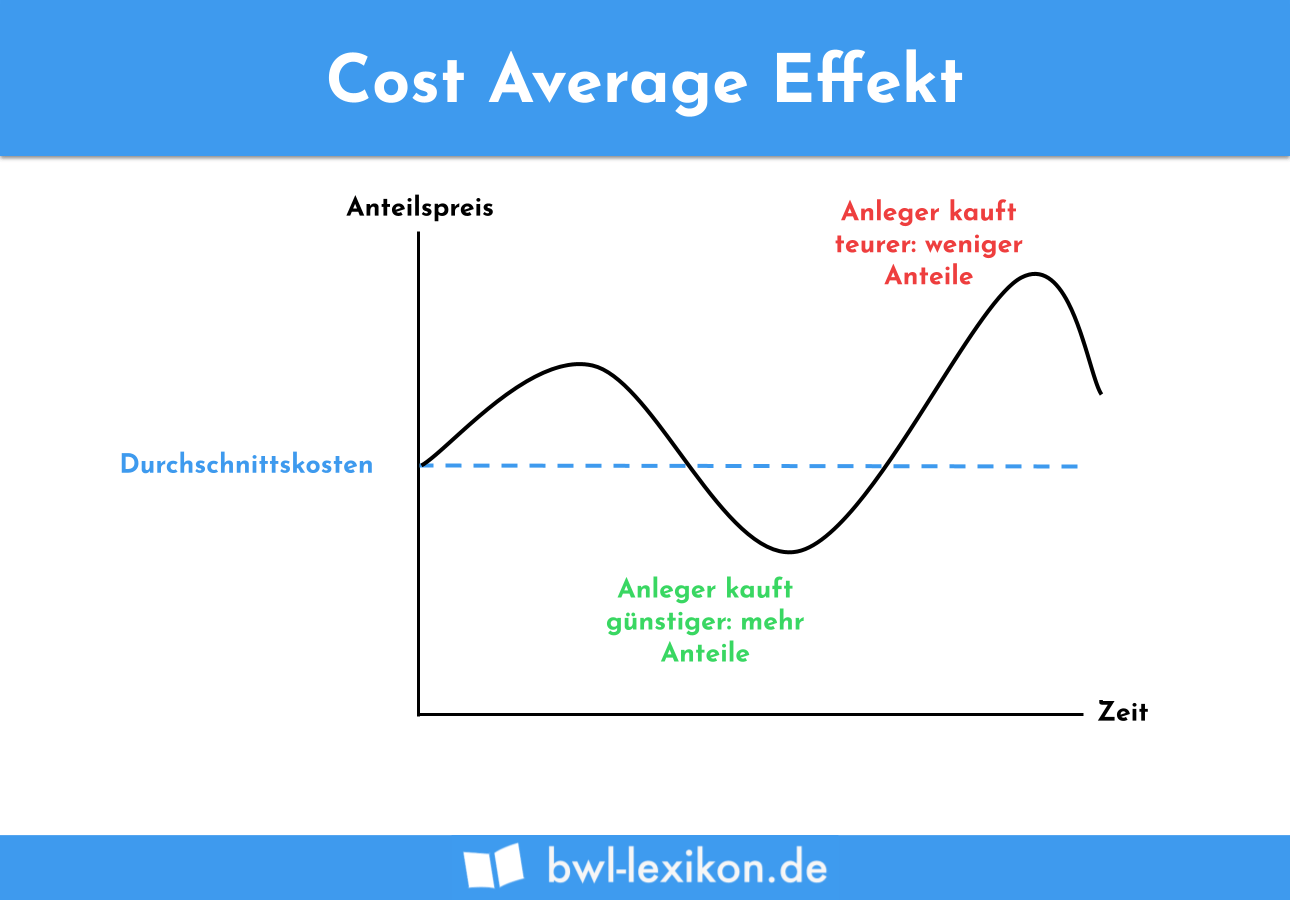

Der Cost Average Effekt stellt das Ergebnis einer Investitionsstrategie dar. Kennzeichnend für den Cost Average Effekt ist die periodische Investition. Statt für die Geldanlage einen Gesamtbetrag zu investieren, unterteilt der Anleger seine Investition in mehrere kleine Raten. Auf diese Weise soll verhindert werden, dass die Auswirkungen von Marktschwankungen sich auf die Renditeerwartung des Anlegers auswirken.

In diesem Beitrag informieren wir dich über den Cost Average Effekt. Du erfährst, was sich dahinter verbirgt und wo du ihn in der Praxis antreffen kannst. Nachdem wir dir anhand eines Beispiels vorgeführt haben, wie der Cost Average Effekt funktioniert, erklären wir dir abschließend, wieso er langfristig an Bedeutung verliert. Um deinen Kenntnisstand zum Cost Average Effekt zu erweitern, kannst du nach diesem Text einige Übungsfragen beantworten.

- Deutsch: Durchschnittskosteneffekt | durchschnittlicher Kosteneffekt | durchschnittliche Kostenauswirkung

- Englisch: dollar cost averaging

Warum solltest du den Cost Average Effekt kennen?

Den Cost Average Effekt nutzen viele Geldanleger, um sich mit einer sicheren Investition ein Vermögen aufzubauen. Hiervon profitieren insbesondere die Investoren, die keine große Erfahrung auf dem Kapitalmarkt haben.

Beim Cost Average Effekt investiert der Geldgeber nicht die ganze Summe in einem Betrag. Stattdessen investiert er in regelmäßigen Abständen kleinere Beträge über einen längeren Zeitraum. Die aktuelle Marktlage ist für den Investor uninteressant. Deshalb ist er auch nicht an ein optimales Market-Timing gebunden.

Beim Market-Timing vertraut der Anleger auf Methoden, die ihm vorhersagen, wann er in eine Aktie oder ein anderes Wertpapier investieren soll und wann es besser ist, sein Geld aus dieser Investition zu nehmen.

Ein Anleger, der kaum Kapitalmarkterfahrung hat, geht bei diesem Vorgehen ein unkalkulierbares Risiko ein. Deshalb umgeht er es, in dem er den Cost Average Effekt nutzt.

Wo findest du den Cost Average Effekt in der Praxis?

Der Cost Average Effekt hat praktische Bedeutung für die drei folgenden Anlageformen:

- ETF-Sparpläne

- ETF-Portfolio

- Einzelaktien

Den ETF-Sparplan nutzt der Anleger, um einen monatlich festgelegten Betrag in einem ETF-Portfolio anzulegen. Die regelmäßigen Einzahlungen haben zum Ziel, dass bei fallenden Kursen mehr Anteile gekauft werden. Steigen die Kurse, sinkt der Anteilsverkauf.

Wer regelmäßig in einen ETF-Sparplan investiert, kann davon ausgehen, dass er seine Investition langfristig zu einem fairen Preis tätigt. Dabei unterstellt der Cost Average Effekt die Annahme, dass die Kurse letztendlich immer steigen werden.

Für eine Investition in Einzelaktien ist die Anwendung des Cost Average Effektes dagegen weniger vorteilhaft. Weil der Investor sich nicht mit der Bilanz oder anderen wirtschaftlichen Faktoren auseinandersetzt, sondern allein auf die Wirkung des Cost Average Effektes setzt, könnte sich die Investition als Trugschluss entpuppen. Dies führt z. B. dazu, dass er weiter Aktien kauft, obwohl ein Verkauf aus finanzieller Sicht für ihn ratsamer wäre.

Beispiel für den Cost Average Effekt

Der Cost Average Effekt lässt sich anhand des folgenden Beispiels erklären:

Hätte sich der Anleger den Cost Average Effekt zunutze gemacht, hätte er statt einer Einmalzahlung zwei Ratenzahlungen in den Aktienfonds investiert. Die Rate wäre beim Kurs von 50 Euro investiert worden. Die andere Rate hätte der Anleger bei einem zwischenzeitlichen Kurs von 35 Euro investiert. Hiernach ergibt sich für ihn der folgende Kosteneffekt.

![]()

Da der Anleger die Hälfte seiner Investition verloren hat, bleiben ihm noch 304 Euro übrig. Gegenüber der Einmalanlage hat er 54 Euro gespart.

Wieso könnte die Bedeutung des Cost Average Effektes sinken?

Der Cost Average Effekt verliert für die Anlage in ein Investment an Bedeutung, weil sich der Wert eines Depots im Laufe der Zeit kontinuierlich erhöht. Da macht es für den Anleger weniger Sinn, einen Aktienfonds mit einer einzelnen Rate zu bedienen. Die Kursschwankungen, die der Investor mit dem Cost Average Effekt umgehen möchte, gleichen sich im Zeitverlauf aus.

Übungsfragen

#1. Was ist der Cost Average Effekt?

#2. Wer profitiert von dem Cost Average Effekt?

#3. Welche Auswirkungen hat der Cost Average Effekt bei einem ETF-Sparplan?

#4. Wo sollte auf die Anwendung des Cost Average Effektes verzichtet werden?

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen