Squeeze Out bedeutet, dass die Hauptaktionäre eines Unternehmens die Minderheitsaktionäre verdrängen. Das Squeeze Out hat aus diesem Grund nur Bedeutung, wenn ein Unternehmen in der Rechtsform einer Aktiengesellschaft oder einer Kommanditgesellschaft auf Aktien geführt wird. Kommt es zu einem Squeeze Out, kann dieses auf drei verschiedenen Wegen durchgeführt werden.

In diesem Abschnitt stellen wir dir den Begriff Squeeze Out vor. Du erfährst, was sich dahinter verbirgt und aus welchen Gründen es zu einem Squeeze Out kommt. Wir informieren dich über die drei Squeeze Out Verfahren und beantworten anschließend die Frage, ob sich ein Squeeze Out verhindern lässt. Damit du deinen Wissensstand zum Squeeze Out auf den aktuellen Stand bringst, kannst du nach diesem Text einige Übungsfragen beantworten.

Deutsches Synonym: Großaktionäre verdrängen Minderheitsaktionäre

Was solltest du über ein Squeeze Out wissen?

Squeeze Out bedeutet, dass die Großaktionäre eines Unternehmens die Minderheitsaktionäre verdrängen. Praktisch wird das Squeeze Out dadurch ausgeführt, dass die Großaktionäre die Aktienanteile der Minderheitsaktionäre aufkaufen. Diese Vorgehensweise steht im Einklang mit dem Aktienrecht. Entsprechende Bestimmungen finden sich im Aktiengesetz und im Wertpapiererwerbs- und Übernahmegesetz.

Damit ein Großaktionär das Squeeze Out in die Wege leiten kann, muss er mindestens 95 % der Anteile an einem Unternehmen halten. Die restlichen 5 % kann er gegen eine Barabfindung an die Minderheitsaktionäre erwerben. Den Minderheitsaktionären muss das Recht eingeräumt werden, die Höhe der Abfindung gerichtlich prüfen zu lassen.

Aus welchen Gründen kommt es zu einem Squeeze Out?

Die Hauptaktionäre einer Aktiengesellschaft müssen sich darüber bewusst sein, dass sie nach einem Squeeze Out das gesamte unternehmerische Risiko allein tragen. Trotzdem sprechen einige Gründe dafür, dass sie sich zu diesem Schritt entschließen.

Hierzu zählen:

- Der Verwaltungsaufwand ist geringer

- Die Großaktionäre haben einen größeren Handlungsspielraum

- Die Aktie des Unternehmens steht für den Wertpapierhandel nicht mehr zur Verfügung

Der Verwaltungsaufwand ist geringer

Hat eine Aktiengesellschaft keine Aktienanteile an Kleinaktionäre ausgegeben, verringert sich der Verwaltungsaufwand, weil weniger Aktionäre zur Hauptversammlung eingeladen werden müssen. Dementsprechend minimieren sich auch die Kosten der Aktiengesellschaft.

Die Großaktionäre haben einen größeren Handlungsspielraum

Hält ein Minderheitsaktionär eine Stammaktie, kann er auf der Hauptversammlung sein Stimmrecht ausüben. Je weniger Kleinaktionäre eine Aktiengesellschaft hat, desto höher ist der Handlungsspielraum der Großaktionäre.

Die Aktie des Unternehmens steht für den Wertpapierhandel nicht mehr zur Verfügung

Nach einem Squeeze out werden die Aktien des Unternehmens delistet. Dies bedeutet, dass sie dauerhaft nicht mehr an einer Börse gehandelt werden.

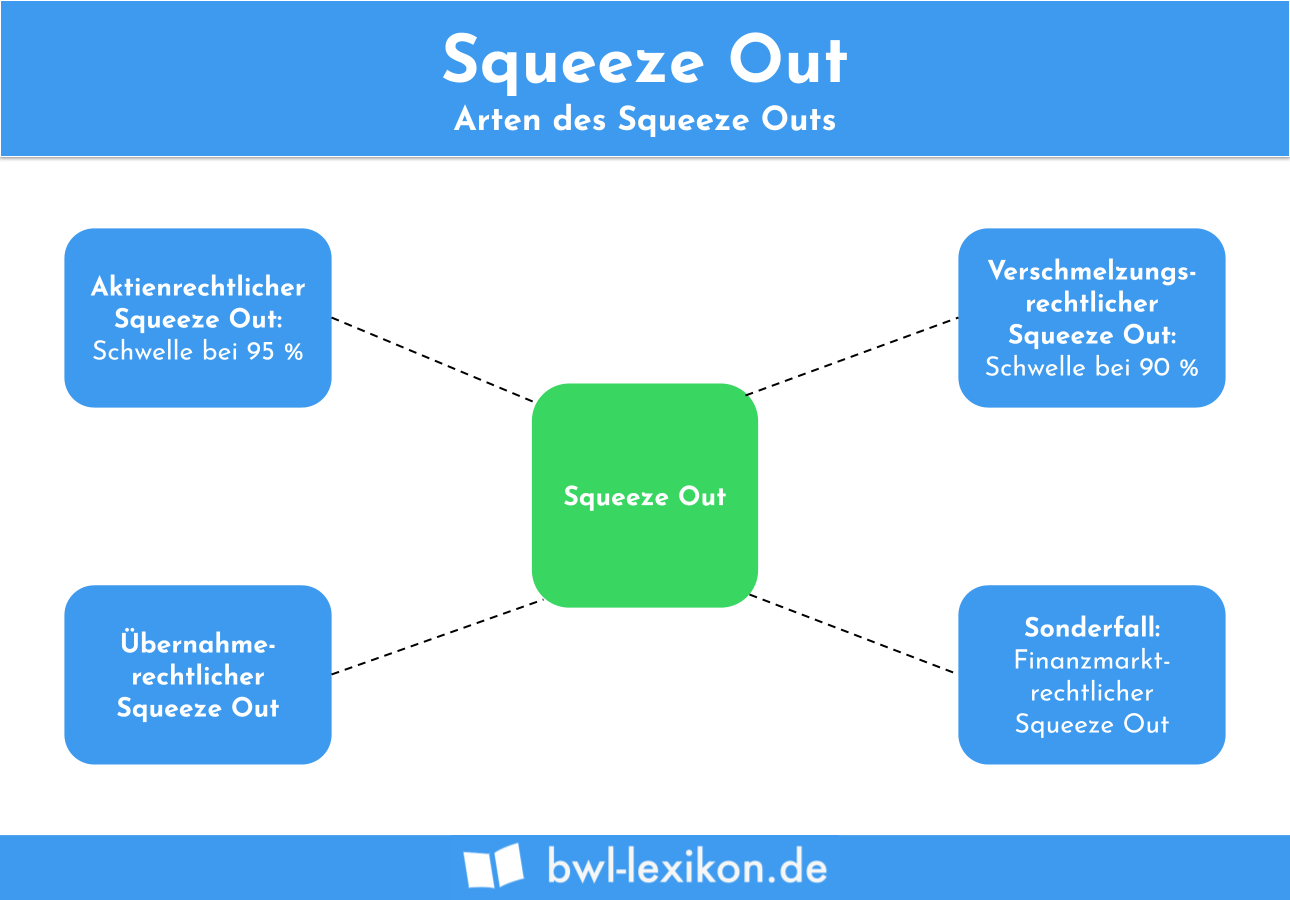

Welche Squeeze Out Verfahren können unterschieden werden?

Bei dem Squeeze Out lassen sich die drei folgenden Verfahren unterscheiden:

- Aktienrechtlicher Squeeze Out

- Übernahmerechtlicher Squeeze Out

- Verschmelzungsrechtlicher Squeeze Out

Aktienrechtlicher Squeeze Out

Der Hauptaktionär muss mindestens 95 % der Anteile halten und sich gegenüber den Minderheitsaktionären zur Auszahlung einer Barabfindung verpflichten. Der Hauptaktionär übernimmt außerdem die Verantwortung dafür, dass die Minderheitsaktionäre rechtzeitig über das Vorhaben informiert sind.

Übernahmerechtlicher Squeeze Out

Zu einem Squeeze Out kann es auch bei der Übernahme eines Unternehmens kommen. Auch hier ist es notwendig, dass der Hauptaktionär mindestens einen Anteil von 95 % an dem Unternehmen hat.

Verschmelzungsrechtlicher Squeeze Out

Hält ein Minderheitsaktionär mehr als 5 % an einer AG oder einer KGaA, kann er einen Squeeze Out verhindern, um eine höhere Barabfindung für den Verkauf seiner Anteile zu erzielen. Großaktionäre können dieses Vorhaben verhindern, wenn sie mindestens 90 % der Anteile halten. Voraussetzung ist, dass zwei Konzerngesellschaften involviert sind, bei der die Muttergesellschaft die Anteile der Tochtergesellschaft übernimmt.

Lässt sich ein Squeeze Out verhindern?

Ist ein Minderheitsaktionär mit dem Vorhaben eines Großaktionärs nicht einverstanden, stellt sich für ihn die Frage, ob er ein Squeeze Out verhindern kann. Die Möglichkeiten, mit einer Anfechtungsklage die Höhe der Barabfindung zu beeinflussen, bieten sich beim aktienrechtlichen oder beim verschmelzungsrechtlichen Squeeze Out. Das Vorhaben selbst kann hierdurch jedoch nicht verhindert werden.

Übungsfragen

#1. Für welche Unternehmen hat das Squeeze Out Bedeutung?

#2. Wie hoch muss der Anteil eines Großaktionärs sein, damit er ein Squeeze Out in die Wege leiten kann?

#3. Welches Recht hat ein Minderheitsaktionär?

#4. Was spricht eher nicht für die Durchführung eines Squeeze Outs?

#5. Welches Squeeze Out Verfahren ist im Aktienrecht nicht bekannt?

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen