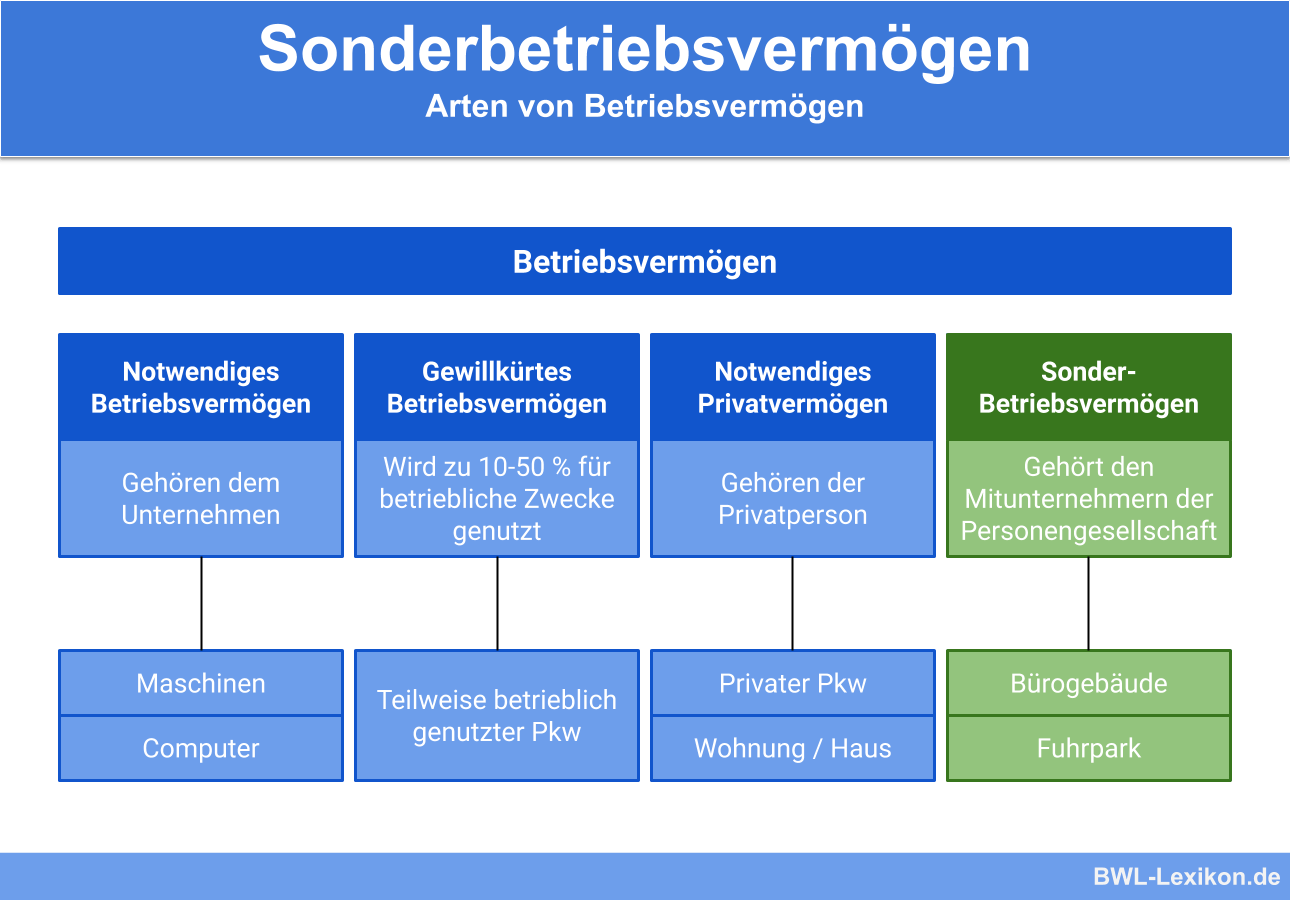

Der Begriff „Sonderbetriebsvermögen“ stammt aus dem Steuerrecht und bezieht sich in erster Linie auf Umstrukturierungen und auf die Besteuerung von Personengesellschaften. Beim Sonderbetriebsvermögen handelt es sich um Wirtschaftsgüter, die den Mitunternehmern gehören, nicht der Personengesellschaft. Sie dienen dem Betrieb der Personengesellschaft oder der Beteiligung des jeweiligen Mitunternehmers an der Personengesellschaft. Damit werden diese Wirtschaftsgüter in die gesamte steuerliche Gewinnermittlung einbezogen.

In dieser Lerneinheit erfährst du, was das Sonderbetriebsvermögen ist, in welchem Zusammenhang es wichtig ist und was zu beachten ist. Zum Schluss findest du einige Übungsfragen zur Lernkontrolle.

Englisch: extraordinary operating assets

Was ist ein Sonderbetriebsvermögen?

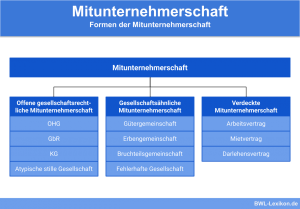

Der Begriff „Sonderbetriebsvermögen“ zählt zu den wichtigsten und grundlegendsten Begriffen aus dem Unternehmenssteuerrecht, und zwar bezüglich der Umstrukturierung und Besteuerung von Personengesellschaften. Das Sonderbetriebsvermögen umfasst Wirtschaftsgüter, die den Mitunternehmern und nicht der Personengesellschaft gehören. Dabei kann es sich um ein Allein- oder ein Miteigentum handeln. Die Wirtschaftsgüter des Sonderbetriebsvermögens dienen dem Betrieb oder der Beteiligung an der Gesellschaft. Somit sind sie in die steuerliche Gesamtgewinnermittlung einzubeziehen.

Ein Sonderbetriebsvermögen befindet sich nur im Besitz mitunternehmerischer Personengesellschaften oder anderer Gesellschaften, wie sie nach § 15 Abs. 1 Satz 1 Nr. 2 Satz 1 EStG definiert sind. Vermögensverwaltende Personengesellschaften, die nicht gewerblich geprägt sind, können nicht über ein Sonderbetriebsvermögen verfügen.

Der Begriff des Sonderbetriebsvermögens

Der Begriff „Sonderbetriebsvermögen“ wird in in einigen Normen des Steuerrechts genannt; doch gesetzlich erläutert ist er nicht.

Das Sonderbetriebsvermögen setzt sich zusammen aus:

- aktivem oder passivem Sonderbetriebsvermögen I

- Sonderbetriebsvermögen II

- gewillkürtem Sonderbetriebsvermögen

Sonderbetriebsvermögen I

Das Sonderbetriebsvermögen I umfasst alle Wirtschaftsgüter, die einem Mitunternehmer gehören und dem Betrieb der Personengesellschaft insofern dienen, dass sie unmittelbar eingesetzt werden und der „Dienst am Betrieb“ auch objektiv erkennbar ist.

Sonderbetriebsvermögen II

Das Wirtschaftsgut des Sonderbetriebsvermögens II begründet oder stärkt die Beteiligung des Mitunternehmers an der Personengesellschaft.

Beispiel zum Sonderbetriebsvermögen

Die drei Gesellschafter Hubert Hansen, Paul Peters und Markus Meyer gründen ein Logistik-Unternehmen und bilden eine OHG (Offene Handelsgesellschaft). Hansen stellt dem Unternehmensfuhrpark mehrere Fahrzeuge gegen monatliche Miete zur Verfügung. Die Anschaffungskosten der Fahrzeuge betragen insgesamt 90.000 €, die Nutzungsdauer beträgt jeweils 9 Jahre. Der monatliche Mietzins beläuft sich auf 1.000 €.

Paul Peters ist Eigentümer des Grundstücks, auf dem das Unternehmen seinen Firmensitz betreibt. Er vermietet das Grundstück an die OHG zu einem monatlichen Mietzins von 3.000 €.

Die Fahrzeuge und das Grundstück dienen dem Betrieb der OHG unmittelbar. Sie stellen ein Sonderbetriebsvermögen I dar. Die Vermietung der Wirtschaftsgüter und damit die Überlassung zur Nutzung wird gemäß § 4 Abs. 1 Satz 8 EStG steuerlich als Einlage betrachtet.

Das Sonderbetriebsvermögen im Handelsrecht

Das Sonderbetriebsvermögen hat einen rein steuerlichen Bezug und findet im Handelsrecht keine Entsprechung. Im handelsrechtlichen Jahresabschluss werden ausschließlich Wirtschaftsgüter des Gesamthandsvermögens berücksichtigt. Fremde Wirtschaftsgüter, die sich nicht im Eigentum der Personengesellschaft befinden, dürfen in der Handelsbilanz nicht ausgewiesen werden.

Das Sonderbetriebsvermögen umfasst jedoch gerade diejenigen Wirtschaftsgüter, die sich außerhalb des Gesellschaftsvermögens im Eigentum einzelner Gesellschafter befinden – entweder als zivilrechtliches oder als wirtschaftliches Eigentum.

Das Sonderbetriebsvermögen im Steuerrecht

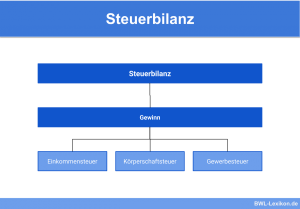

Die Relevanz des Sonderbetriebsvermögens ist nicht zu unterschätzen, denn sie erstreckt sich sowohl auf das gesamte Ertragsteuerrecht als auch auf andere Steuerrechtsbereiche.

In folgenden Steuerbereichen ist das Sonderbetriebsvermögen relevant:

- Einkommensteuer und Kirchensteuer

- Gewerbesteuer

- Umwandlungssteuer

- Bewertungsrecht

- Erbschaftsteuer

Allgemeine Grundsätze zum notwendigen Sonderbetriebsvermögen

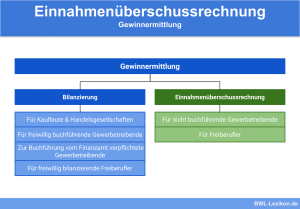

Die Höhe der Beteiligung der Gesellschafter und der Weg der Gewinnermittlung – mittels Betriebsvermögensvergleich oder Überschussrechnung – ist unabhängig davon, ob es sich um ein Sonderbetriebsvermögen I oder II handelt. Es spielt auch keine Rolle, ob das Wirtschaftsgut zu einem anderen Betriebsvermögen des jeweiligen Mitunternehmers gehört. Die Zurechnung zum Sonderbetriebsvermögen hat Vorrang. Festgelegt ist diese Zuordnungsqualität in § 15 Abs. 1 Satz 1 Nr. 2 Satz 1 Halbsatz 2.

Aktives Sonderbetriebsvermögen

Das aktive Sonderbetriebsvermögen umfasst sämtliche Wirtschaftsgüter, die sich objektiv dafür eignen, dem Betrieb der Personengesellschaft oder der Beteiligung des Gesellschafters zu dienen. Diese Eigenschaften sind beispielsweise erfüllt, wenn Grundstücke, Maschinen oder Rechte überlassen werden.

Für die Zuordnung zum Sonderbetriebsvermögen ist es unerheblich, ob das Wirtschaftsgut entgeltlich, unentgeltlich oder teilentgeltlich überlassen wird oder auf welcher Rechtsgrundlage die Überlassung basiert (Pacht, Leihe, Gesellschafterbeitrag etc.). Das Sonderbetriebsvermögen umfasst auch Forderungen des Mitunternehmers gegenüber der Personengesellschaft im Falle einer Kapitalüberlassung.

Passives Sonderbetriebsvermögen

Auch Verbindlichkeiten eines Gesellschafters können zum notwendigen Sonderbetriebsvermögen zählen. Dieser Fall trifft ein, wenn die Geldmittel aus einem Darlehen für den Betrieb der Gesellschaft oder auch für die Beteiligung des jeweiligen Gesellschafters verwendet werden.

Wird das Darlehen aufgenommen, um aktives Sonderbetriebsvermögen zu erwerben, handelt es sich beim Darlehen selbst um ein passives Sonderbetriebsvermögen.

Gewillkürtes Sonderbetriebsvermögen

Gewillkürtes Sonderbetriebsvermögen findet sich im Bereich des aktiven Sonderbetriebsvermögens. Wirtschaftsgüter können von den Mitunternehmern dem sogenannten gewillkürten Sonderbetriebsvermögen zugeordnet werden. Dazu müssen diese Wirtschaftsgüter tatsächlich (objektiv) geeignet sein und nach Auffassung der Gesellschaft (subjektiv) dazu bestimmt sind, im Betrieb eingesetzt zu werden. Diese Voraussetzungen gelten für das Sonderbetriebsvermögen I und II.

Bringt das Wirtschaftsgut dem Betrieb einen Verlust statt eines Nutzens, kann es dem gewillkürten Betriebsvermögen nicht mehr zugeordnet werden. Darüber hinaus ist ein gewillkürtes passives Sonderbetriebsvermögen nicht zulässig.

Sonderbilanz

In der Sonderbilanz sind alle Buchungen und Vermögensgegenstände auszuweisen, die dem Sonderbetriebsvermögen des jeweiligen Gesellschafters zuzuordnen sind.

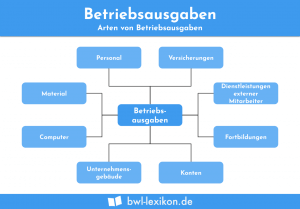

Diese umfassen unter anderem:

- Veräußerungs- und Entnahmegewinne

- Zinseinnahmen

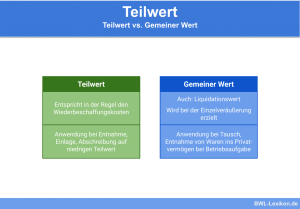

- Abschreibungen und Teilwertabschreibungen

- Vergütungen für Tätigkeiten innerhalb der Personengesellschaft, sofern sie im Dienste der Mitunternehmer ausgeführt werden

- Mieteinnahmen für Räume, die an die Personengesellschaft vermietet werden

- Beteiligungserträge

- Einnahmen aus gesonderten Unternehmungen, sofern sie im Dienste der Personengesellschaften durchgeführt werden

- laufende Bezüge aus der früheren Tätigkeit für die Personengesellschaft

Übungsfragen

#1. Welche Aussage zum Sonderbetriebsvermögen ist FALSCH?

#2. Welcher Begriff umfasst alle Wirtschaftsgüter, die sich im Eigentum eines Mitunternehmers befinden und objektiv erkennbar unmittelbar im Betrieb eingesetzt werden?

#3. Das Wirtschaftsgut begründet oder stärkt die Beteiligung des Mitunternehmers an der Personengesellschaft. Worum handelt es sich?

#4. Welche Aussage zum Sonderbetriebsvermögen in Bezug auf das Handelsrecht ist richtig?

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen