Wenn ein Unternehmen Einnahmen erzielt hat, die erst nach dem nächsten Bilanzstichtag als Erträge zu werten sind, wird die passive Rechnungsabgrenzung durchgeführt. Dafür übernimmt man diese Beträge zunächst als passive Rechnungsabgrenzungsposten (PRAP) in die Bilanz und löst sie in der neuen Periode erfolgswirksam auf. So ist eine unverzerrte Darstellung der Ertragslage möglich.

Diese Lektion zeigt dir, warum und welchen Situationen passive Rechnungsabgrenzungsposten gebildet werden. Du erfährst mehr über die gesetzlichen Grundlagen sowie wichtige Begriffsabgrenzungen, und lernst anhand von Beispielen die Buchung der einzelnen Schritte kennen. Teste zum Schluss dein Wissen mithilfe einiger Übungsfragen.

- Passive Rechnungsabgrenzung: PRA

- Passiver Rechnungsabgrenzungsposten: PRAP

Wofür hat die passive Rechnungsabgrenzung Bedeutung?

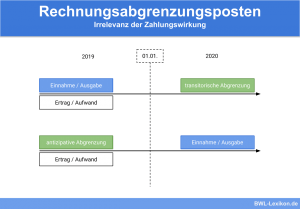

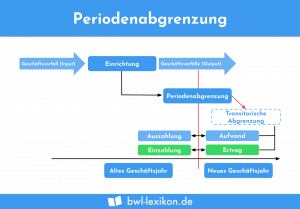

Aktive und passive Rechnungsabgrenzungen werden bei bilanzierungspflichtigen Unternehmen durchgeführt, sofern für Aufwendungen oder Erträge des folgenden Wirtschaftsjahres bereits vor dem Bilanzstichtag Zahlungen geflossen sind. Diese nimmt man beim Jahresabschluss als Rechnungsabgrenzungsposten in die Bilanz auf, um sie danach in der richtigen Periode aufzulösen und erfolgswirksam zu erfassen. Auf diese Weise werden Verzerrungen bei der Ermittlung des Jahresüberschusses vermieden, was sich auch auf die Ertragsbesteuerung auswirkt.

Die passive Rechnungsabgrenzung wird für Einnahmen durchgeführt, die erst im folgenden Wirtschaftsjahr als Erträge zu behandeln sind. Das Unternehmen steht demnach noch in der Pflicht, Leistungen zu erbringen. Man bucht die Zahlungen vor dem Bilanzstichtag auf das Konto „Passive Rechnungsabgrenzung“. Im Rahmen des Jahresabschlusses gehen sie in die Bilanz ein und erscheinen dort als Rechnungsabgrenzungsposten auf der Passivseite. Diese passiven Rechnungsabgrenzungsposten (PRAP) löst man im neuen Wirtschaftsjahr wieder auf und verbucht sie periodengerecht als Erträge.

Beispiele für Einnahmen, die als PRAP zu behandeln sind, wenn die Zahlung im Voraus für Perioden nach dem nächsten Bilanzstichtag erfolgte:

- Abonnements (z. B. für Software, Dienstleistungen, Zugang zu digitalen Gütern)

- Miete und Pacht

- Leasingraten

- Zinsen

- bestimmte Zuschüsse

Zum Vergleich: Bei der aktiven Rechnungsabgrenzung werden Ausgaben im alten Wirtschaftsjahr erst im neuen als Aufwand erfasst.

Unterschied zwischen transitorischen und antizipativen Positionen

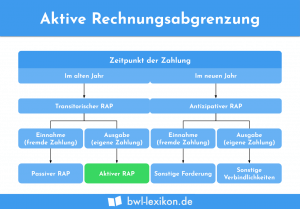

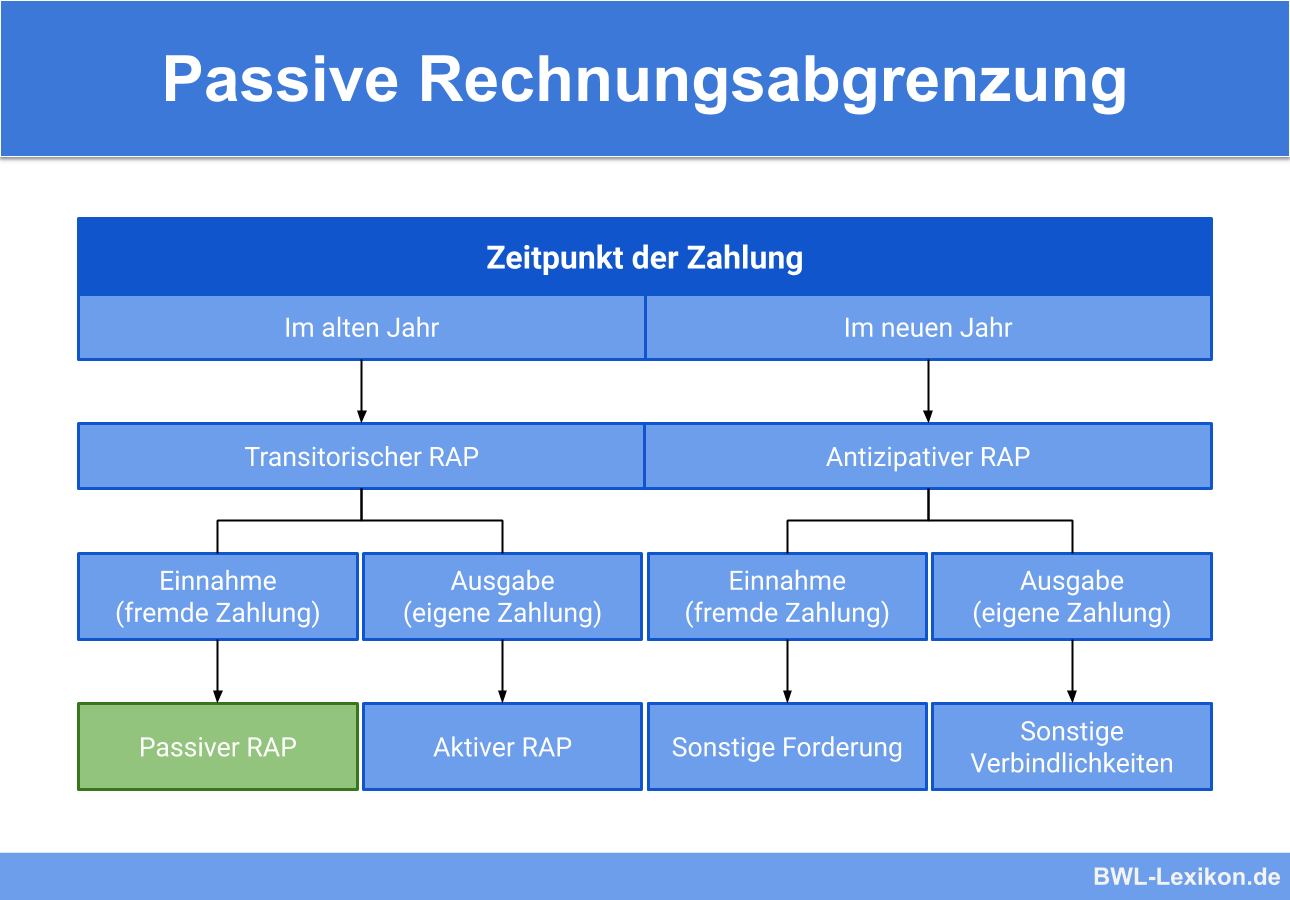

Die folgende Übersicht hilft dir dabei, die passiven Rechnungsabgrenzungsposten besser von ähnlichen Positionen zu unterscheiden. Besondere Bedeutung hat dabei die Einteilung in transitorische und antizipative Posten.

| Transitorische Posten | Antizipative Posten | ||

|---|---|---|---|

| Zahlung vor dem Bilanzstichtag | Zahlung nach dem Bilanzstichtag | ||

| Erfolgswirksamkeit nach dem Bilanzstichtag | Erfolgswirksamkeit vor dem Bilanzstichtag | ||

| Einnahme/Ertrag | Auszahlung/Aufwand | Einnahme/Ertrag | uszahlung/Aufwand |

| passive Rechnungsabgrenzungsposten | aktive Rechnungsabgrenzungsposten | sonstige Vermögensgegenstände | sonstige Verbindlichkeiten |

Gesetzliche Grundlagen

Die aktive und passive Rechnungsabgrenzung ist handels- und steuerrechtlich geregelt.

Für die PRAP sind folgende Vorschriften von Bedeutung:

- § 252 Abs. 1 Nr. 5 HGB: Buchung der Aufwendungen und Erträge hängt nicht vom Zahlungszeitpunkt ab (allgemeiner Grundsatz)

- § 250 Abs. 2 HGB: handelsrechtliche Regelung der passiven Rechnungsabgrenzung

- § 5 Abs. 5 S. 1 Nr. 2 EStG: steuerrechtliche Regelung der passiven Rechnungsabgrenzung

Für die passive Rechnungsabgrenzung besteht kein Wahlrecht, sondern sowohl handels- als auch steuerrechtlich eine Pflicht, wenn folgende Voraussetzungen gegeben sind:

- Einnahmen vor dem Abschlussstichtag

- Ertrag nach dem Abschlussstichtag

- Ertrag für eine bestimmte Zeit

Abgrenzung der PRAP von erhaltenen Anzahlungen

Nicht für jede Einnahme im aktuellen Wirtschaftsjahr, die sich auf nachfolgende Perioden bezieht, müssen PRAP gebildet werden. Es kann sich auch um eine erhaltene Anzahlung und somit eine sonstige Verbindlichkeit handeln.

Für die richtige Einordnung ist es wichtig, die folgenden, in § 250 Abs. 2 HGB und § 5 Abs. 5 S. 1 Nr. 2 EStG genannten Voraussetzungen für die passive Rechnungsabgrenzung zu prüfen:

- Es wurde ein Ertrag erzielt. Wenn z. B. Vermögensgegenstände maximal zum Buchwert verkauft werden, ist diese Voraussetzung nicht gegeben.

- Der Ertrag bezieht sich auf eine bestimmte Zeit. Bei einer Lieferung oder Leistung zu einem noch nicht feststehenden Zeitpunkt ist diese Bedingung nicht erfüllt.

Buchung der passiven Rechnungsabgrenzung

Folgende Buchungen sind erforderlich:

- per Zahlungskonto (meist Bank) an passive Rechnungsabgrenzung zum Zeitpunkt der Zahlung

- per passive Rechnungsabgrenzung an Ertragskonto zum Zeitpunkt der Auflösung

Buchung im Dezember: per Bank 1.000 € an passive Rechnungsabgrenzung 1.000 €

Buchung im Januar: per passive Rechnungsabgrenzung 1.000 € an Mieteinnahmen 1.000 €

Für korrekte Zwischenabschlüsse im Folgejahr ist es empfehlenswert, die PRAP in der Periode aufzulösen, welcher der Ertrag zuzurechnen ist. Es gibt auch Fälle, in denen die Auflösung eines PRAP anteilig über mehrere Jahre hinweg erfolgen muss, z. B. bei bestimmten Zuschüssen.

Oft fließen Einnahmen sowohl für Erträge des aktuellen als auch des folgenden Jahres. In diesem Fall ist der Betrag aufzusplitten und anteilig als Ertrag und PRAP zu buchen.

Buchung im Mai: per Bank 2.400 € an Umsatzerlöse 1.400 € und passive Rechnungsabgrenzung 1.000 €

Buchung im Januar: per passive Rechnungsabgrenzung 1.000 € an Umsatzerlöse 1.000 €

Als Alternative zum ersten Buchungsschritt ist es auch erlaubt, Einnahmen sofort als Ertrag zu buchen und erst unmittelbar vor dem Jahresabschluss Rechnungsabgrenzungsposten zu bilden. Monats- und Quartalsabschlüsse werden dadurch allerdings verfälscht.

Umsatzsteuer

Die Umsatzsteuer ist immer an die Zahlung gebunden. Wenn das Unternehmen umsatzsteuerpflichtige Erlöse erzielt, muss die Steuer vollständig in der Periode abgeführt werden, in welcher die Einnahmen geflossen sind, unabhängig von der Bildung passiver Rechnungsabgrenzungsposten.

Keine Pflicht zur Rechnungsabgrenzung bei geringer Bedeutung

Grundsätzlich besteht die Pflicht zur passiven Rechnungsabgrenzung, sobald die gesetzlich formulierten Voraussetzungen dafür gegeben sind. Der Bundesfinanzhof lässt mit seinem Beschluss X R 20/09 vom 18.03.2010 jedoch Ausnahmen zu, wenn der Betrag von geringer Bedeutung ist. Dabei dient die Grenze für die Sofortabschreibung geringwertiger Wirtschaftsgüter von derzeit 800 € als Maßstab. In diesen Fällen kann ein PRAP gebildet werden. Es ist aber auch erlaubt, die gesamten Einnahmen sofort als Ertrag zu buchen.

Übungsfragen

#1. Wann wird eine passive Rechnungsabgrenzung durchgeführt?

#2. Was ist KEINE Voraussetzung für eine passive Rechnungsabgrenzung?

#3. Das Unternehmen verkauft gegen Sofortzahlung eine Maschine aus dem Anlagevermögen zum Buchwert, die es erst im nächsten Jahr liefern wird. Muss eine passive Rechnungsabgrenzung durchgeführt werden?

#4. Ein Unternehmen verkauft gegen Sofortzahlung ein Jahresabonnement, das zum Teil auch für das nächste Jahr gilt, sodass eine passive Rechnungsabgrenzung durchgeführt werden muss. Wann ist dafür Umsatzsteuer abzuführen?

#5. In welchem Fall besteht keine Pflicht zur passiven Rechnungsabgrenzung, auch wenn die in § 250 Abs. 2 HGB definierten Voraussetzungen gegeben sind?

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen