Der Begriff „verdeckte Einlage“ stammt aus dem Körperschaftsteuerrecht. Gesellschafter können sich verpflichten, ihrer Kapitalgesellschaft eigene Mittel zuzuführen. In diesem Fall handelt es sich um eine offene Einlage. Räumt ein Gesellschafter (oder eine Person, die ihm nahe steht, zum Beispiel der Ehepartner) ohne Verpflichtung einen verdeckten Vorteil ein, ist die Rede von einer verdeckten Einlage. Dabei muss es sich um einen einlagefähigen Vermögensvorteil handeln.

Du erfährst in dieser Lektion, was eine verdeckte Einlage ist und welche Konsequenzen sich daraus für die Kapitalgesellschaft bzw. Körperschaft, für den Gesellschafter und für die Besteuerung der Kapitalgesellschaft ergeben. Im Anschluss an die Erklärungen stellen wir dir einige Übungsfragen zur Lernkontrolle zur Verfügung.

Englisch: hidden contribution

Was ist eine verdeckte Einlage?

Bei einer verdeckten Einlage handelt es sich um einen eingeräumten Vorteil in eine Kapitalgesellschaft. Diese Einlage wird ohne Verpflichtung von einem Gesellschafter oder von einer ihm nahestehenden Person vorgenommen. Die Voraussetzung für die Eigenschaft einer verdeckten Einlage besteht darin, dass der Vermögensvorteil einlagefähig ist und dass er aufgrund eines Gesellschaftsverhältnisses überlassen wird.

Was ist ein einlagefähiger Vermögensvorteil?

Ein einlagefähiger Vermögensvorteil ist ein Gut, das bilanzierungsfähig ist. In der Steuerbilanz muss das Gut entweder zur Erhöhung bzw. zum Ansatz eines Aktivpostens oder zur Minderung bzw. zum Wegfall eines Passivpostens führen.

Immaterielle Wirtschaftsgüter, beispielsweise ein gegen Entgelt erworbener Firmenwert, gehören ebenfalls dazu. Es besteht aus steuerlicher Sicht zwar ein Aktivierungsverbot, für den abstrakten Anspruch an die Bilanzierfähigkeit spielt dies jedoch keine Rolle.

Zu den nicht bilanzierungsfähigen und damit zu den nicht einlagefähigen Vermögensvorteilen zählen vor allem unentgeltlich überlassene Wirtschaftsgüter bzw. deren Nutzungsvorteile sowie Dienstleistungen für die Gesellschaft, die als unentgeltlich vereinbart wurden.

Weitere Beispiele:

- Preisnachlässe oder Rabatte für die Nutzung von Wirtschaftsgütern sind nicht einlagefähig.

- Zinsvergünstigte oder zinsfreie Darlehen und Kredite sind nicht einlagefähig.

- Verzichtet ein Gesellschafter auf die aufgelaufenden Zinsen, wird die Gesellschaft von Verbindlichkeiten befreit; es handelt sich um eine verdeckte Einlage.

Weiterhin muss die Einlage durch das Gesellschaftsverhältnis veranlasst sein. Ein Nicht-Gesellschafter, der die Eigenschaft eines Kaufmanns mit gebotener Sorgfalt ausübt, würde der Gesellschaft keinen Vorteil einräumen.

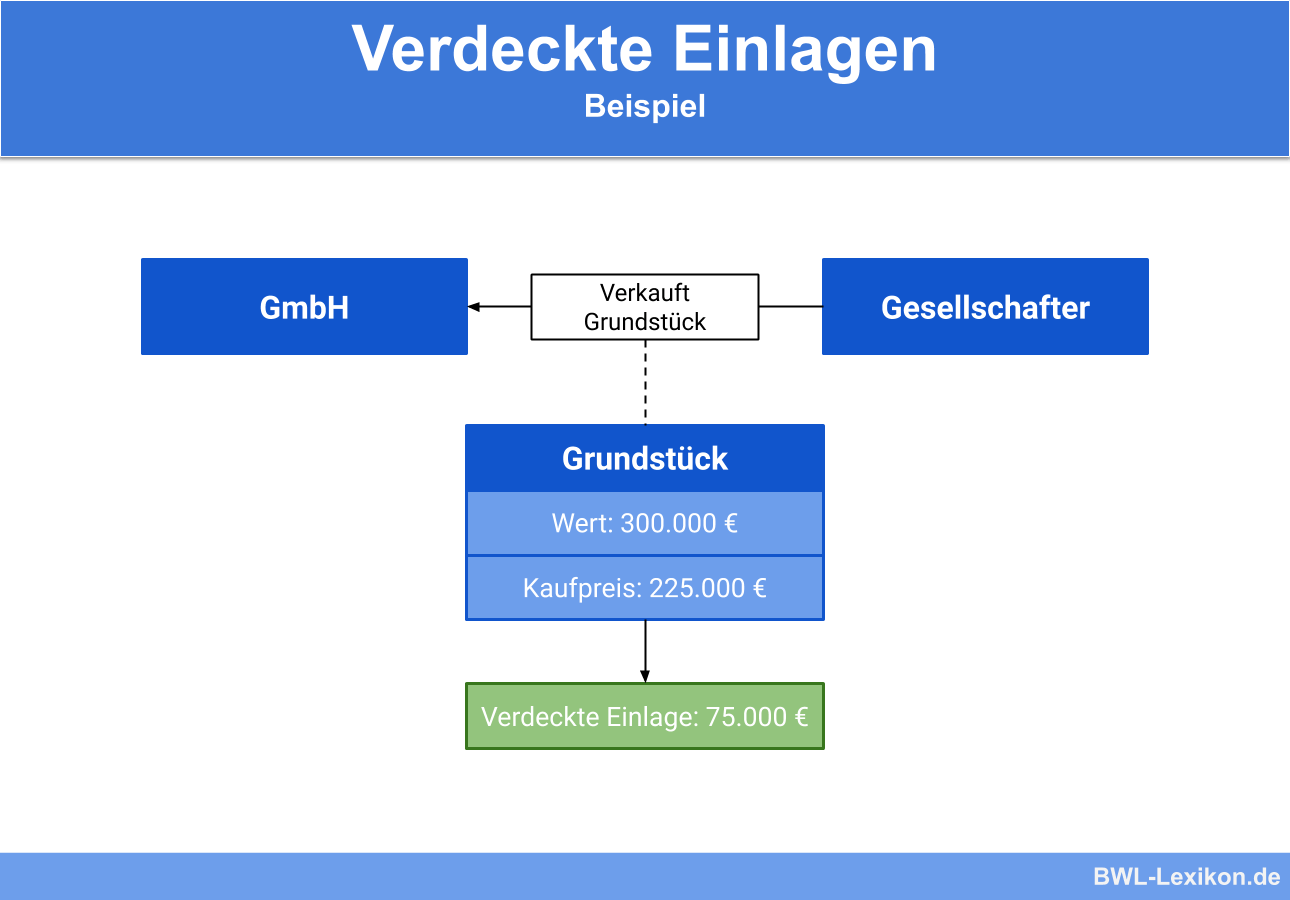

Solch ein Vorteil kann beispielsweise darin bestehen, dass ein Wirtschaftsgut zu einem unangemessen geringen Preis überlassen wird. Ein Gesellschafter dagegen würde damit eine verdeckte Einlage gewähren, und zwar in Höhe der Differenz zwischen dem Markt- oder Teilwert und dem vereinbarten Entgelt.

Die Folgen einer verdeckten Einlage

Verdeckte Einlagen führen zu Auswirkungen auf die Gesellschaft, auf den leistenden Gesellschafter sowie auf die Besteuerung der Gesellschaft. Zu beachten sind unterschiedliche Besonderheiten und Voraussetzungen.

Auswirkungen bei der Kapitalgesellschaft

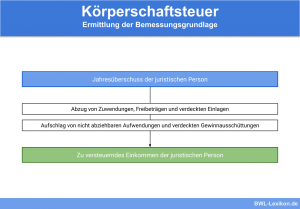

Verdeckte Einlagen wirken sich auf die Einkommensermittlung sowie auf das steuerliche Einlagekonto aus. Sie dürfen das Einkommen der Körperschaft nicht erhöhen und sind so zu bewerten, dass sie der Erhöhung des Vermögens durch die Einlagen in der Steuerbilanz entsprechen.

Einlagen von Wirtschaftsgütern sind laut § 6 Abs. 1 Nr. 5 EStG und laut § 8 Abs. 1 KStG mit dem Teilwert anzusetzen, der im Zeitpunkt der Zuführung gültig ist.

Auswirkungen beim Gesellschafter

Die steuerlichen Folgen einer verdeckten Einlage beim Anteilseigner hängen von mehreren Faktoren ab. So muss geprüft werden, ob die Beteiligung an der Gesellschaft dem Privat- oder dem betrieblichen Vermögen zuzuordnen ist und ob das verdeckt einzulegende Wirtschaftsgut aus dem privaten oder dem betrieblichen Vermögen des Anteilseigners stammt.

Auswirkungen auf die Besteuerung

Falls der Anteilseigner, der die verdeckte Einlage leistet, gemäß § 2 UStG kein Unternehmer ist, werden keine umsatzsteuerlichen Folge auf Ebene des Anteilseigners ausgelöst, wenn er der Gesellschaft einen Vermögensgegenstand vergünstigt oder unentgeltlich überträgt.

Ist er jedoch Unternehmer und zum Vorsteuerabzug berechtigt, kann es sich bei der verdeckten Einlage gemäß § 3 Abs. 1 b Satz 1 Nr. 3 UStG um eine unentgeltliche Wertabgabe handeln. In diesem Fall ist die vom Gesellschafter geschuldete Umsatzsteuer zu berechnen, und zwar auf Grundlage der Mindestbemessungsgrundlage laut § 10 Abs. 4 Satz 1 Nr. 1 UStG. Der Gesellschafter darf für die unentgeltliche Abgabe des Wertes keine Rechnung ausstellen; entsprechend darf die Körperschaft keine Vorsteuer abziehen.

Übungsfragen

#1. Welche Aussage zur verdeckten Einlage ist FALSCH?

#2. Worum handelt es sich bei einer verdeckten Einlage im Allgemeinen?

#3. Bei welcher der folgenden Vermögensvorteile handelt es sich um verdeckte Einlagen?

#4. Verdeckte Einlagen dürfen das Einkommen der Körperschaft nicht erhöhen. Richtig oder falsch?

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen