Eine Wandelschuldverschreibung bzw. Wandelanleihe bezeichnet eine Anleihe, die neben dem Anspruch auf Zinszahlungen und der Rückzahlung des Nennwerts auch ein Recht auf Umwandlung in eine festgelegte Anzahl von Aktien des ausgebenden Unternehmens beinhaltet.

Wir zeigen dir in diesem Kapitel, welche Bedeutung die Wandelschuldverschreibung hat, was man darunter genau versteht und welche Vor- und Nachteile sie hat. Anhand der beigefügten Übungsaufgaben kannst du im Anschluss dein Wissen rund um die Wandelschuldverschreibung überprüfen.

- Synonyme: Wandelanleihe | Wandelobligation

- Englisch: convertible bond

Welche Bedeutung haben Wandelschuldverschreibungen?

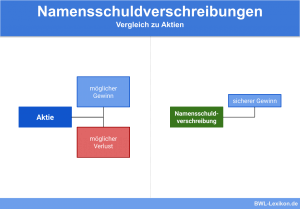

Durch die Ausgabe von Wandelanleihen können Unternehmen zusätzliches Kapital beschaffen. Dabei wird meist ein geringerer Zinssatz als bei herkömmlichen Anleihen fällig. Auch aus steuerlicher Sicht sind Wandelanleihen besonders günstig, da bei gleich hoher Ausschüttung durch Dividenden mehr Kapital aufgebracht werden müsste, als bei Ausschüttung durch die vereinbarten Zinszahlungen. Mit der Wahrnehmung des Wandlungsrechtes durch den Anleger wird dieser vom Gläubiger zum Aktionär und das eingebrachte Kapital von Fremd- zu Eigenkapital.

Auch für den Anleger bietet die Wandelanleihe eine gute Möglichkeit, um im Gegensatz zur herkömmlichen Anleihe auch an Kursgewinnen der Aktien des Unternehmens teilzuhaben. Steigen die Kurse, so kann er von seinem Umwandlungsrecht Gebrauch machen und erhält so recht günstig Aktien, die er veräußern und dadurch Kursgewinne realisieren kann.

Anders als bei Aktien unterliegt der Anleger nicht dem Risiko fallender Kurse, da er sein Wandlungsrecht in diesem Fall nicht wahrnimmt. Zusätzlich erhält er vertraglich vereinbarte Zinszahlungen sowie das Recht auf Rückzahlung seiner Kapitaleinlage.

Was versteht man unter einer Wandelschuldverschreibung?

Die Wandelschuldverschreibung ist eine Schuldverschreibung, die von Aktiengesellschaften ausgegeben werden kann. Das Unternehmen kann so frisches Kapital einsammeln.

Der Anleger erhält beim Kauf einer Wandelschuldverschreibung:

- das Recht auf vertraglich fixe Zinszahlungen

- das Recht auf Rückzahlung des Nennwerts der Anleihe

- das Recht eine festgelegte Anzahl von Aktien des Unternehmens zu erhalten

§ 221 des Aktiengesetzes regelt die gesetzliche Grundlage für Wandelschuldverschreibungen. Hier ist unter anderem festgelegt, dass die Ausgabe von Wandelanleihen nur mit einer 3/4 – Mehrheit auf der Hauptversammlung der Aktiengesellschaft beschlossen werden darf.

Außerdem müssen bei Ausgabe der Wandelanleihe folgende Kriterien festgelegt werden:

- Wandlungsverhältnis:

Dies beschreibt das Verhältnis von Nennwert und Anzahl der dafür zu erhaltenden Aktien. - Wandlungspreis:

Der Wandlungspreis gibt den Preis an, zu denen die Anleihe in Aktien umgetauscht werden kann. - Wandlungsfrist:

Durch die Angabe der Wandlungsfrist wird festgelegt, ab wann der Anleger seine Anleihe in Aktien umtauschen darf.

Zum Ende des Jahres muss die „Wandel AG“ an die Anleger Zinszahlungen in Höhe von insgesamt 20.000 € auszahlen. Bei Ausgabe der Wandelanleihen wurde festgelgt, dass eine Wandlung in Aktien frühestens ab dem zweiten Jahr der Laufzeit möglich ist (Wandlungsfrist). Pro Anleihe im Wert von 1.000 € können die Anleger 25 Aktien beziehen. Das bedeutet, der Wandlungspreis liegt bei 40 € und das Wandlungsverhältnis bei 1:25.

Am Ende des 3. Jahres steht der Kurs einer Aktie der „Wandel AG“ bei 50 €. Dies veranlasst die Inhaber der Anleihen dazu, von ihrem Wandlungsrecht Gebrauch zu machen. Für einen Anleger, der eine Anleihe im Wert von 1.000 € gekauft hatte bedeutet das, er hat nun 25 Aktien für einen Preis von 40 € pro Aktie erhalten. Da der Kurs zu diesem Zeitpunkt bei 50 € pro Aktie steht, könnte er durch den Verkauf seiner Aktien also einen Gewinn von 250 € realisieren.

Für das Unternehmen bedeutet die Wandlung der Anleihen in Aktien das Erlöschen der Verbindlichkeiten in Höhe von 1.000.000 €. Diese zählen nun zum Eigenkapital.

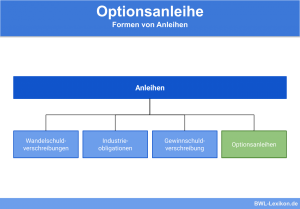

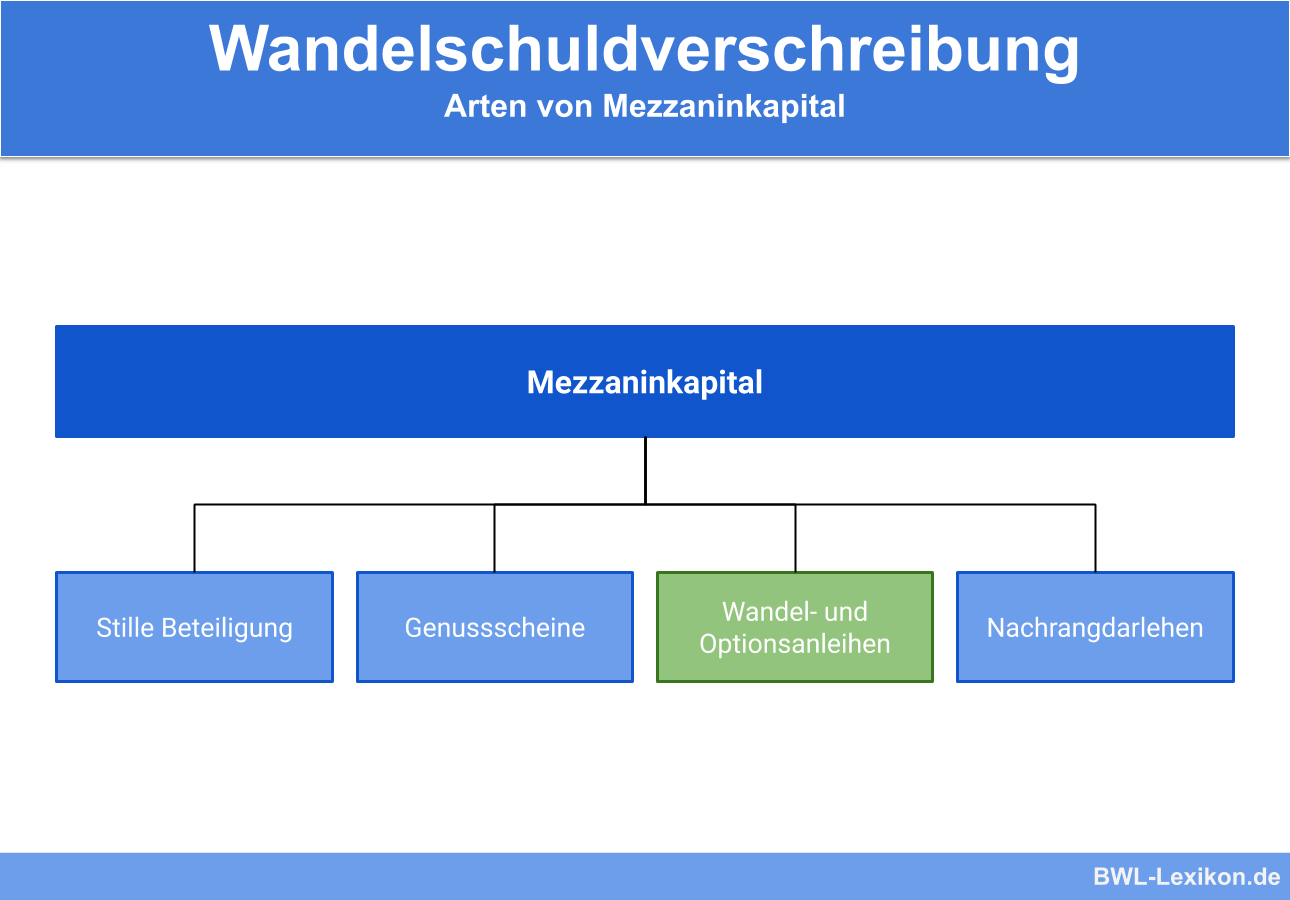

Unterschiedliche Formen der Wandelschuldverschreibung

- Die Umtauschanleihe (Exchangeables):

Bei Umtausch der Anleihe in Aktien erhält der Anleger Aktien eines dritten Unternehmens anstelle der Aktien des ausgebenden Unternehmens. - Die Pflichtwandelanleihe (Mandatory Convertible Security):

Hierbei muss die Anleihe zum Ende der Laufzeit in Aktien umgetauscht werden. Die Rückzahlung des Nennwerts erfolgt also nicht in Barauszahlung sondern in Form von Aktien. - Die Bedingte Pflichtwandelanleihe (Coco-Anleihe):

Ähnlich der Pflichtwandelanleihe müssen diese Anleihen in Aktien umgewandelt werden. Allerdings nur, wenn vorher definierte Ereignisse und Bedingungen eintreffen. - Die umgekehrte Wandelanleihe:

Bei der umgekehrten Wandelanleihe steht nicht dem Anleger das Recht auf Umwandlung in Aktien zu, sondern dem ausgebenden Unternehmen.

Vorteile und Nachteile der Wandelschuldverschreibung

- Wandelschuldverschreibungen sind aufgrund des Umtauschrechts sehr beliebt, weshalb sie relativ leicht vom Unternehmen zu platzieren sind.

- Günstige Form der Fremdfinanzierung

- Nur die nicht umgewandelten Anleihen müssen zurückgezahlt werden.

- Durch die Wahrnehmung des Umtauschrechts kann Fremd- in Eigenkapital umgewandelt werden.

- Festgeschriebene Zinszahlungen über die Laufzeit für den Anleger

- Anleger können Kursgewinne realisieren, können aber gleichzeitig Kursverluste umgehen.

- Die tatsächliche Höhe der Kapitalerhöhung kann nur schwer vorausgesagt werden.

- Eventuelle Ausgabe der Aktien unter tatsächlichem Wert

- Niedrigere Zinsen für den Anleger als bei herkömmlichen Anleihen

Übungsfragen

#1. Was versteht man unter einer Wandelschuldverschreibung?

#2. Was versteht man unter einer umgekehrten Wandelanleihe?

#3. “Die Ausgabe von Wandelschuldverschreibungen kann nur durch einen Beschluss mit ¾ - Mehrheit auf der Hauptversammlung der Aktiengesellschaft beschlossen werden.” - Diese Aussage ist:

#4. “Bei einer Umtauschanleihe erhält der Anleger bei Wahrnehmung seines Umwandlungsrechts die Aktien eines dritten Unternehmens anstelle der Aktien des ausgebenden Unternehmens.” - Diese Aussage ist:

#5. “Eine Wandelschuldverschreibung beschreibt Schuldverschreibungen, die an Dritte verkauft, also “wandeln” können.” - diese Aussage ist:

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen