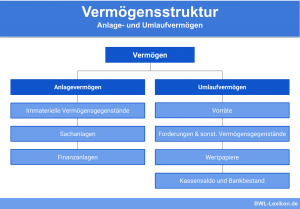

Das Umlaufvermögen gehört zu den Aktivposten der unternehmerischen Bilanz. Es umfasst alle Vermögensgegenstände, die sich nur kurzfristig im Betrieb befinden, weil sie verbraucht, verarbeitet, zurückgezahlt oder verkauft werden. Grundsätzlich stellt das Umlaufvermögen eine so genannte Restgröße von all demjenigen dar, was nicht zum Anlagevermögen gehört.

In dieser Lektion lernst du, was das Umlaufvermögen ist, was dazu gehört, wo in der Bilanz sich die Posten des Umlaufvermögens befinden und wie du das Umlaufvermögen zur Kennzahlen-Ermittlung nutzt. Am Schluss dieser Lerneinheit findest du einige Übungsaufgaben.

- Synonyme: kurzfristiges Betriebsvermögen

- Englisch: current assets

Warum ist Umlaufvermögen wichtig?

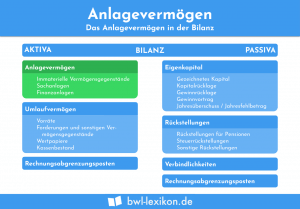

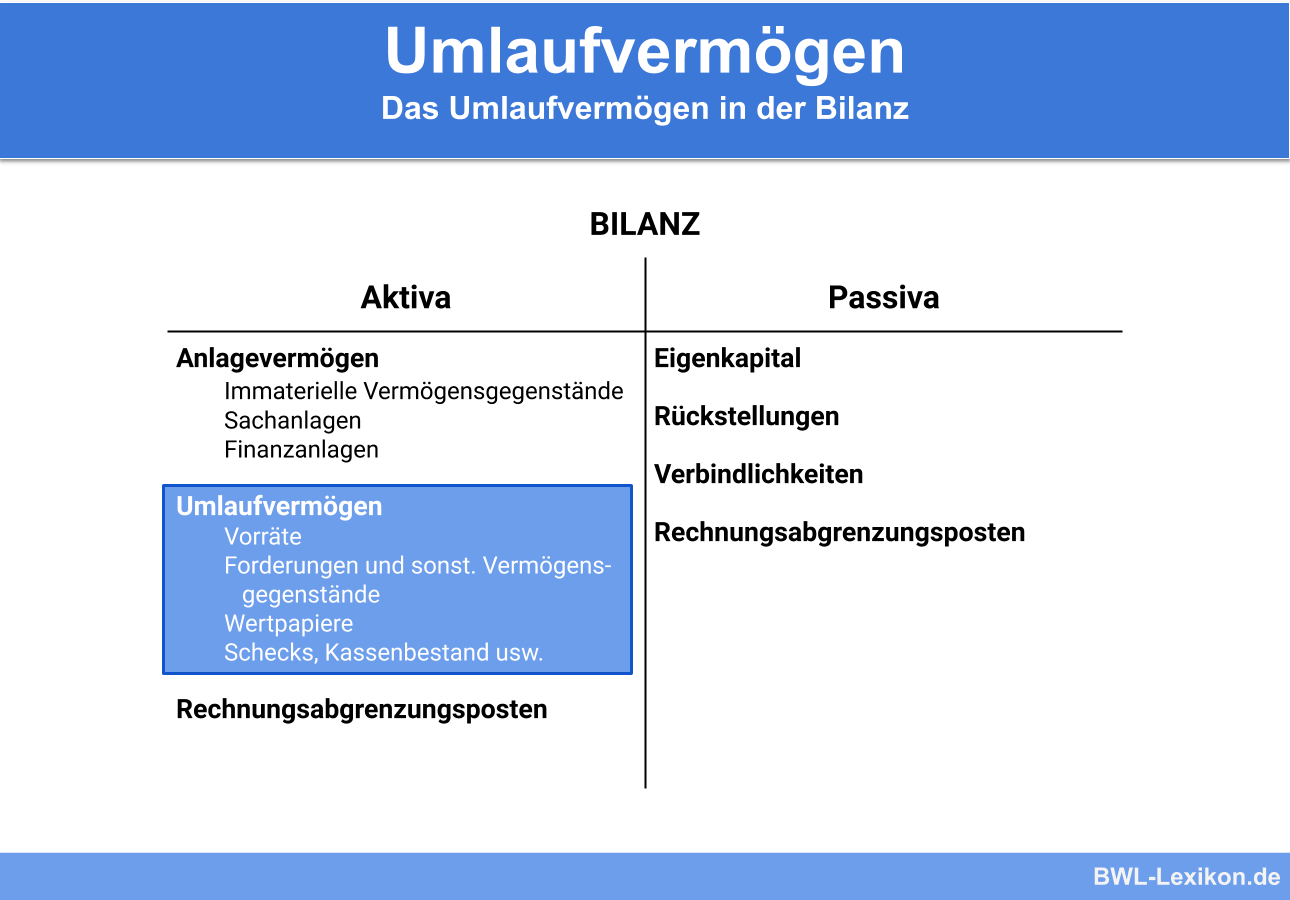

Beim Umlaufvermögen handelt es sich um Vermögensgegenstände, die nur kurzfristig im Unternehmen verbleiben. Sie werden wie das Anlagevermögen auf der Aktiva-Seite bilanziert und liefern viele Informationen zum wirtschaftlichen Stand des Unternehmens.

Eine planmäßige Abschreibung wie beim Anlagevermögen ist beim Umlaufvermögen nicht vorgesehen, dennoch sind Abschreibungen möglich und in bestimmten Situationen notwendig. Ein typisches Beispiel ist ein Kunde, der nicht (mehr) zahlungsfähig ist. Die Forderungen ihm gegenüber müssen abgeschrieben werden.

Umlaufvermögen kann in Anlagevermögen umgewandelt werden, zum Beispiel dann, wenn erwirtschaftete Gewinne in neue Maschinen investiert werden.

Das Umlaufvermögen liefert der Geschäftsführung wichtige Kennzahlen zur Unternehmenssteuerung. Dazu zählen:

- die Umlaufintensität,

- das Working Capital und

- die Vermögensintensität.

In dieser Lektion werden alle Kennzahlen inklusive der Formeln zur Berechnung noch genauer vorgestellt.

Was ist das Umlaufvermögen?

Das Umlaufvermögen verweilt nur kurzfristig im Unternehmen. Es ist im Vergleich zum Anlagevermögen stärkeren Veränderungen unterworfen und im Prinzip ständig in Bewegung. Rohstoffe werden verarbeitet, Waren und Erzeugnisse werden verkauft, Rechnungen vom Kunden bezahlt. Das Bankkonto wird täglich unzählige Male in Anspruch genommen, und auch die Kasse weist mehr oder weniger regelmäßig Ein- und Ausgänge auf.

Die Bestandteile des Umlaufvermögens werden im HGB nicht klar definiert. Somit zählt alles zum Umlaufvermögen, was nicht zum Anlagevermögen gehört. Das Umlaufvermögen bildet in der Regel die Grundlage oder das Ergebnis des Produktionsprozesses im Betrieb: Rohstoffe werden zu Erzeugnissen, die wiederum verkauft werden. Durch den Verkauf entstehen Forderungen gegenüber den Kunden, die sich nach Begleichung in Geld umwandeln – entweder in der Kasse oder auf dem Bankkonto.

Wie das Anlagevermögen auch, zählt das Umlaufvermögen zu den erwirtschafteten Werten und hat seinen Platz auf der Aktivseite der Bilanz. Laut § 266 HGB ist das Umlaufvermögen in der Bilanz unterhalb des Anlagevermögens unter Punkt B einzutragen.

Zu den Posten des Umlaufvermögens gehören unter anderem:

- Vorräte

- Forderungen und sonstige Vermögensgegenstände

- Wertpapiere

- Liquide Mittel

Vorräte

Zu den Vorräten zählen Roh-, Hilfs- und Betriebsstoffe und gegebenenfalls weitere Werkstoffe, die für den Betrieb bzw. dessen Produktion benötigt werden. Auch die unfertigen und fertigen Erzeugnisse sind hier zu finden. Haben Kunden Anzahlungen auf spätere Produktionen oder Lieferungen geleistet, werden diese ebenfalls zu den Vorräten gezählt.

Forderungen und sonstige Vermögensgegenstände

Der Klassiker dieser Kategorie ist der Posten „Forderungen aus Lieferungen und Leistungen“. Diese Forderungen entstehen beim Handel mit Kunden und bei der Erbringung von Dienstleistungen.

Forderungen gegen verbundene Unternehmen entstehen, wenn der Mutterkonzern mit den Tochtergesellschaften Geschäftsbeziehungen unterhält.

Forderungen gegen Unternehmen, mit denen ein Beteiligungsverhältnis besteht, entstehen zum Beispiel für Komplementäre einer GmbH. Hier hält das eigene Unternehmen Anteile und leitet daraus gegebenenfalls Ansprüche ab.

Sind weitere Vermögensgegenstände im Segment „Forderungen“ aufzulisten, die nicht den obigen Kategorien zuzuordnen sind, zählen sie zum Posten „sonstige Vermögensgegenstände“. Dazu gehören gezahlte Kautionen, Gehaltsvorschüsse an Mitarbeiter und Forderungen gegenüber dem Finanzamt.

Wertpapiere

Wertpapiere gehören nur dann zum Umlaufvermögen, wenn:

- sie weiterverkauft werden sollen oder

- eine kurzfristige Reserve bilden.

Werden sie dagegen langfristig im Unternehmen einbehalten, sind sie dem Anlagevermögen zuzuordnen. Zu den Wertpapieren des Umlaufvermögens zählen Unternehmensanteile, eigene Anteile und sonstige Wertpapiere. Mit Aktien muss nicht zwangsläufig an der Börse gehandelt werden; sie können auch langfristig dem Vermögen zugeteilt werden.

Im Gliederungsschema des § 266 HGB sind die Wertpapiere und Ausleihungen daher zweimal enthalten: im Anlagevermögen unter „Finanzanlagen“ und im Umlaufvermögen. In der unternehmerischen Praxis kann es problematisch werden, die Wertpapiere und Ausleihungen korrekt zuzuordnen. Die Zuordnung wird bestimmt durch die konkrete Verwendung der Papiere im Betrieb.

Werden die Wertpapiere nur zu Handelszwecken im Vermögen gehalten und sind am Bilanzstichtag für den kurzfristigen Verkauf bestimmt, gehören sie zum Umlaufvermögen. Kreditinstitute führen Wertpapiere standardmäßig in ihrem Handelsbuch. Schecks und Wechsel zählen ebenfalls zu der Kategorie, sind aber eindeutig Zahlungsmittel und sind dem Umlaufvermögen zuzuordnen.

Liquide Mittel

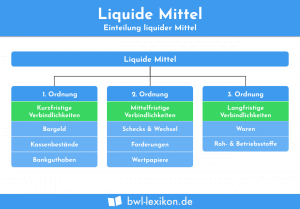

Die liquiden Mittel sind im Unternehmen am schnellsten verfügbar. Zu ihnen zählen das Bankkonto, Schecks und der Kassenbestand.

Die Bilanzanalyse des Umlaufvermögens

Betriebswirtschaftliche Kennzahlen unterstützen bei der Beurteilung von Unternehmen. Die Informationen lassen sich aus Unternehmensdaten gewinnen und im Rahmen von Kennzahlensystemen einsetzen. Das Umlaufvermögen dient dazu, die Vermögensintensität, die Umlaufintensität, das Working Capital und das Working Capital Ratio zu ermitteln.

Im Folgenden werden die Kennzahlen genauer erläutert.

Die Vermögensintensität

Grundsätzlich gilt: Je höher die Vermögensintensität, desto geringer die Liquidität und damit die Zahlungsfähigkeit des Unternehmens. Bei hoher Vermögensintensität sind große Teile des Kapitals im Anlagevermögen gebunden.

Um die Vermögensintensität zu ermitteln, werden Anlagevermögen und Umlaufvermögen ins Verhältnis gesetzt. Abhängig von der Branche unterscheiden sich die Werte oft deutlich. In Handel und Dienstleistung überwiegt in der Regel das Umlaufvermögen, in der Produktion das Anlagevermögen.

Die Formel zur Berechnung lautet:

![]()

Die Umlaufintensität

Umlaufvermögen und Anlagevermögen bilden gemeinsam das Gesamtvermögen. Wer erfahren möchte, wie hoch der Anteil des Umlaufvermögens am Gesamtvermögen ist, benötigt die Kennzahl

![]()

Das Working Capital

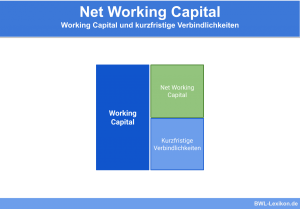

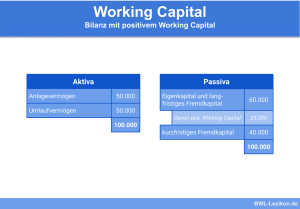

Die Kennzahlen Vermögensintensität und Umlaufintensität beziehen sich lediglich auf Größen der Aktiva. Das Working Capital (auch bekannt unter der Bezeichnung „Netto-Umlaufvermögen“) bezieht die Passivseite mit ein. Hier werden die kurzfristigen Verbindlichkeiten vom Umlaufvermögen abgezogen – vor allem betrifft es die Verbindlichkeiten aus Lieferungen und Leistungen.

Die Formel lautet:

![]()

Grundsätzlich kann man sagen: Je höher das Working Capital, desto besser gesichert sind die Liquidität des Unternehmens und seine Beweglichkeit.

Diese Kennzahl existiert noch einmal in verfeinerter Form, und zwar wenn bei der Berechnung nicht das gesamte Umlaufvermögen, sondern nur ein bestimmter Teil herangezogen wird:

| Liquide Mittel (Bankguthaben, Kassenbestand, liquide Wertpapiere) | |

| + | Vorräte |

| + | geleistete Anzahlungen |

| + | Forderungen aus Lieferungen und Leistungen |

| - | erhaltene Anzahlungen |

| - | Verbindlichkeiten aus Lieferungen und Leistungen |

| = | Working Capital |

Das Working Capital Ratio

Diese Kennzahl lässt sich auf zweierlei Weise definieren:

- Welcher Anteil der kurzfristigen Verbindlichkeiten kann durch das Umlaufvermögen finanziert werden? Je höher der Wert, desto längerfristig ist die Finanzierung des Umlaufvermögens. Als „magische Grenze“ gilt der Wert 100 Prozent. Liegt die Kennzahl darüber, wird das Unternehmen nicht unmittelbar in Zahlungsschwierigkeiten geraten, weil ein Teil der Vorräte nicht verkauft werden kann. Liegt sie darunter, ist das Unternehmen finanziell instabil.

Die Formel zur Berechnung lautet:

![Rendered by QuickLaTeX.com \[ Working~Capital~Ratio~(1) = \frac{Umlaufverm\ddot{o}gen * 100}{kurzfristige~Verbindlichkeiten} \]](https://www.bwl-lexikon.de/app/ql-cache/quicklatex.com-22af85b3d1b69e4b3e1e00853bc2c08e_l3.png)

- Wie viel Prozent des Umlaufvermögens sind langfristig finanziert? Dafür wird das Working Capital zum kurzfristigen Umlaufvermögen ins Verhältnis gesetzt. Optimal ist ein Wert in Höhe von ca. 30 Prozent.

Die Formel zur Berechnung lautet:

![Rendered by QuickLaTeX.com \[ Working~Capital~Ratio~(2) = \frac{Working~Capital * 100}{kurzfristiges~ Umlaufverm\ddot{o}gen} \]](https://www.bwl-lexikon.de/app/ql-cache/quicklatex.com-6ca44188903d57562f2ee3bae2cde599_l3.png)

Übungsfragen

#1. Welche Vermögensgegenstände umfasst das Umlaufvermögen?

#2. Worin gleichen sich Anlage- und Umlaufvermögen?

#3. Kann das Umlaufvermögen abgeschrieben werden?

#4. Welche Aussage zum Umlaufvermögen ist FALSCH?

#5. Welche Posten zählen beispielhaft zum Umlaufvermögen?

#6. Das Umlaufvermögen liefert für die Bilanzanalyse …

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen