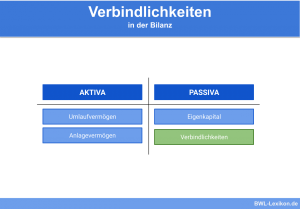

Rückstellungen sind Verpflichtungen, die im Hinblick auf den Grund, den genauen Betrag oder den Zeitpunkt unsicher sind. Darin besteht der entscheidende Unterschied zu den Verbindlichkeiten, deren Grund, Höhe oder Zeitpunkt gewiss sind. Rückstellungen nehmen zukünftige Risiken vorweg. Sie decken Schulden ab, die rechtlich erst in der Zukunft fällig werden, aber wirtschaftlich in der laufenden Rechnungsperiode verursacht worden sind und somit bilanziell berücksichtigt – also „zurückgestellt“ – werden müssen. Rückstellungen werden auf der Passivseite der Bilanz ausgewiesen und zählen bilanziell zum Fremdkapital.

In dieser Lerneinheit erfährst Du, welche Arten von Rückstellungen es gibt, wie sie zu bewerten sind und welche Unterschiede im Handels- und Steuerrecht bestehen. Am Ende findest Du Übungsaufgaben, die die wesentlichen Punkte zusammenfassen und prüfen.

Englisch: provision | allowance | accrual | reserve | reset

Warum sind Rückstellungen wichtig?

Rückstellungen stellen ein wichtiges Mittel zur Umsetzung bilanzpolitischer Maßnahmen dar, da deren Bildung den (steuerlichen) Gewinn des jeweiligen Geschäftsjahres mindert. Daher stehen sie oft im Fokus der Betriebsprüfer, deren grundsätzliche Motivation darin besteht, weniger oder niedriger bewertete Rückstellungen und somit höhere Gewinne und Steuerzahlungen bei den Unternehmen zu generieren.

Bilanzierende Unternehmen nutzen aber auch den Bildungs- und Bewertungsspielraum von Rückstellungen, um höhere Jahresüberschüsse auszuweisen und das Unternehmen besser darzustellen – beispielsweise durch den Nichtansatz oder die niedrige Bewertung von Rückstellungen. In welche Richtung auch immer – Rückstellungen stellen eine wichtige Stellschraube für die Bilanzpolitik und somit für die Gewinnsteuerung dar.

Rückstellungen dürfen nicht mit Rücklagen verwechselt werden.

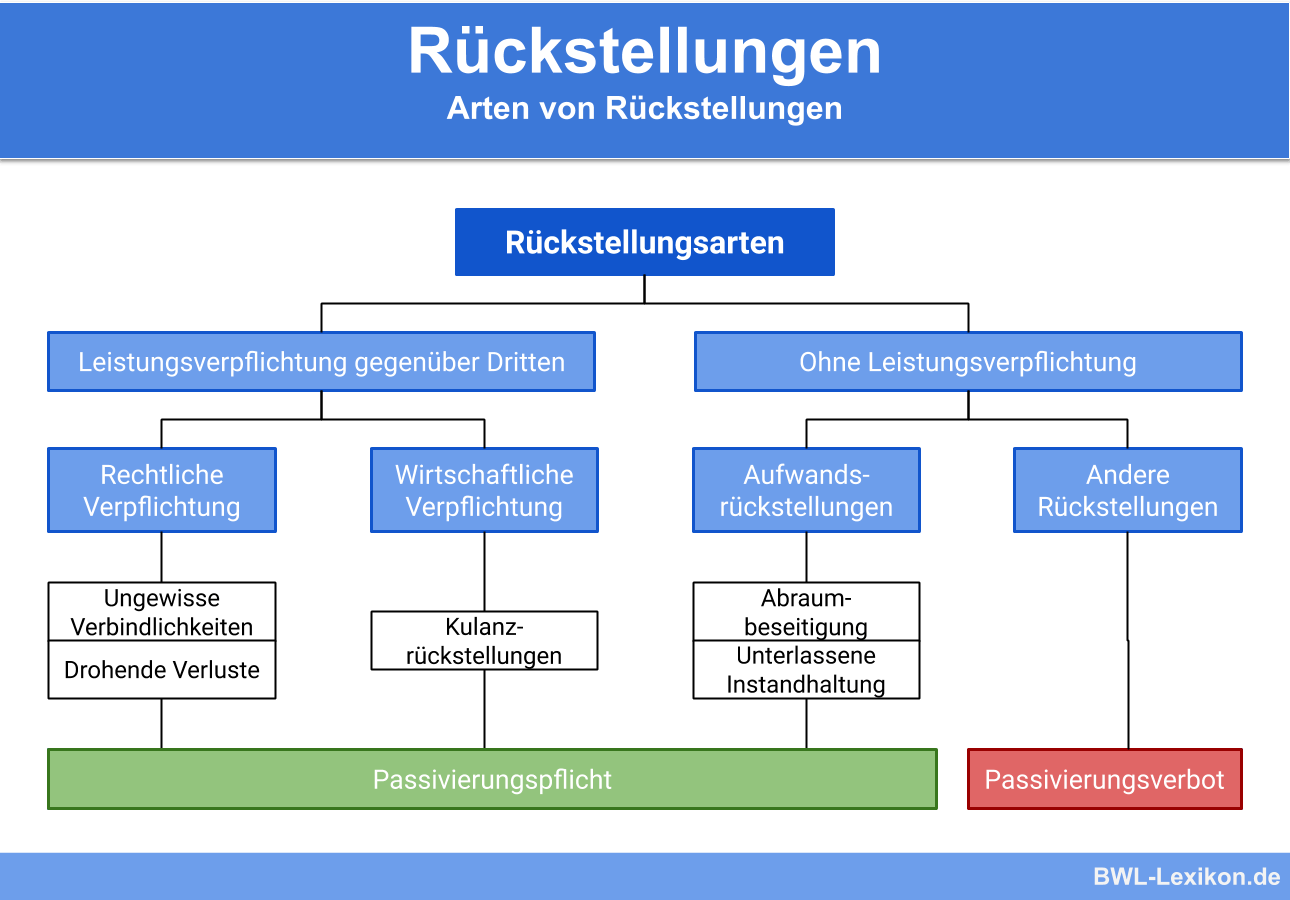

Arten von Rückstellungen im Handelsrecht

Generell hat jeder Unternehmer zum Ende des Geschäftsjahres eine sogenannte „Inventur der Risiken“ vorzunehmen und die rückstellungsrelevanten Risiko-Potenziale zu identifizieren.

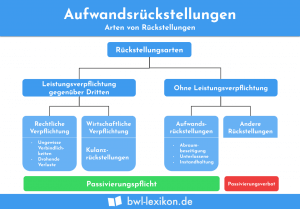

Arten von Rückstellungen:

- Verbindlichkeitsrückstellungen

- Drohverlustrückstellungen

- Aufwandsrückstellungen

Ein Gebot zum Ansatz von Rückstellungen in der Handelsbilanz besteht ausdrücklich für folgende Rückstellungen:

- drohende Verbindlichkeiten (z. B. Pensionszahlungen, Steuerzahlungen)

- drohende Verluste aus schwebenden Geschäften (z. B. nicht erfüllte Verlustaufträge)

- unterlassene Aufwendungen für Instandhaltungen, die innerhalb von 3 Monaten nach dem Bilanzstichtag nachgeholt werden (z. B. Reparaturen aus Schadensereignissen)

- Abraumbeseitigung, die im folgenden Geschäftsjahr nachgeholt wird (z. B. Beseitigung von abgetragener Erdmasse beim Erzabbau)

- Gewährleistungsaufwand, der ohne rechtliche Verpflichtung erbracht wird (z. B. Gewährleistung aus Kulanz)

Bestimmte Gesellschaften (z. B. Kapitalgesellschaften und besondere Personengesellschaften) müssen zudem handelsrechtlich Rückstellungen für latente Steuerbelastungen bilden. Latente Steuern sind verborgene Steuerlasten oder Steuervorteile, die durch unterschiedliche Ansätze oder unterschiedliche Bewertungen in der Handels- und Steuerbilanz entstehen und sich in den folgenden Geschäftsjahren voraussichtlich wieder ausgleichen.

Für alle anderen Zwecke dürfen keine Rückstellungen gebildet werden, beispielsweise für:

- Rückstellungen für unterlassene Werbung

- Rückstellungen für Forschungs- und Entwicklungsaufwendungen

- Rückstellungen für Gewinnausschüttungen

Voraussetzungen für die Bildung von Rückstellungen

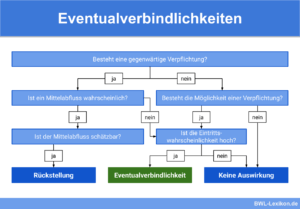

Die Voraussetzungen für die Bildung einer (Verbindlichkeits-) Rückstellung lassen sich auf drei Tatbestandsmerkmale zusammenfassen:

- das Bestehen oder das wahrscheinliche Entstehen einer Verbindlichkeit gegenüber einem Dritten oder öffentlich-rechtlichen Institutionen

- die wirtschaftliche Verursachung der Verbindlichkeit im zu bilanzierenden Geschäftsjahr

- mit einer Inanspruchnahme aus der (entstehenden) Verbindlichkeit muss ernsthaft zu rechnen sein.

Ungewisse Verbindlichkeit gegenüber einem Dritten

Bei dieser Voraussetzung muss eine ungewisse Verbindlichkeit gegenüber einem Dritten vorliegen; es muss also eine Verpflichtung nach außen (Außenverpflichtung) und nicht nach innen (gegen sich selbst) existieren.

Rechtsgrundlage für diese Verpflichtung kann das Zivilrecht (z. B. eine Schuldrechtsverletzung) oder eine faktische Verpflichtung sein (z. B. Kulanzleistungen gegenüber Kunden), der sich der Unternehmer nicht entziehen kann.

Eine Verpflichtung gegenüber öffentlich-rechtlichen Institutionen ergibt sich in der Regel aus gesetzlichen Vorschriften oder Verwaltungsakten (z. B. die Aufbewahrungspflicht von Geschäftsunterlagen oder die Pflicht zur Aufstellung des Jahresabschlusses und Zahlung von Steuern).

Wirtschaftliche Verursachung im Geschäftsjahr

Für diese Voraussetzung muss der Vorgang, der zur Bildung einer Rückstellung führt, im entsprechenden Geschäftsjahr wirtschaftlich verursacht sein. Der zugrunde liegende Tatbestand muss also im Wesentlichen verwirklicht sein.

Entstand beispielsweise eine Schadensersatzpflicht am 30.12., so liegt die wirtschaftliche Verursachung im laufenden Geschäftsjahr. Entstand sie jedoch erst am 2.1. des Folgejahres, ist diese Voraussetzung zur Bildung einer Rückstellung nicht erfüllt.

Unbedeutend in diesem Zusammenhang ist, ob der Geschädigte bereits im laufenden Jahr Kenntnis davon hatte oder erst später. Für einen Ansatz einer Rückstellung ist es ausreichend, wenn der Bilanzierende bis zur Aufstellung der Bilanz davon Kenntnis erhält (sog. Wertaufhellung).

Ernsthaft zu rechnende Inanspruchnahme

Die Bildung einer Rückstellung setzt voraus, dass der Bilanzierende ernsthaft mit einer Inanspruchnahme rechnen muss. Die entfernte Möglichkeit einer Inanspruchnahme rechtfertigt ausdrücklich nicht die Bildung einer Rückstellung.

In der Rechtsprechung ist für dieses Merkmal die sog. 51 %-Grenze entstanden. Demnach müssen mehr Gründe für als gegen das Entstehen der entsprechenden Verbindlichkeit und die Inanspruchnahme sprechen.

Bewertung von Rückstellungen

Handelsrechtlich sind Rückstellungen mit dem notwendigen Erfüllungsbetrag anzusetzen, dies entspricht dem voraussichtlich aufzubringenden Wert der Verbindlichkeit. Handelt es sich um eine Sachleistungsverpflichtung – beispielsweise im Rahmen der Erfüllung einer Gewährleistungspflicht – ermittelt sich der Erfüllungsbetrag aus dem Werteverzehr für das Begleichen der geschuldeten Sachleistung auf Vollkostenbasis.

Nach handelsrechtlichen Vorschriften sind bei der Ermittlung des Erfüllungsbetrags zukünftige Preis- und Kostensteigerungen zu berücksichtigen. Sofern keine individuellen Steigerungsraten oder Preiserhöhungen bekannt sind, wird in der Praxis zur Umsetzung dieser Bewertungsvorgabe der durchschnittliche Teuerungssatz des Statistischen Bundesamts verwendet.

Abschließend sind gebildete Rückstellungen, deren Laufzeiten länger als 1 Jahr betragen, mit dem durchschnittlichen Marktzinssatz aus den vergangenen 7 Geschäftsjahren (bei Pensionsrückstellung 10 Geschäftsjahren) abzuzinsen. Ziel dieser Vorschrift zum Ansatz des Barwertes von Rückstellungen ist es, die Darstellung der tatsächlichen Belastungswirkung zu erreichen und somit die Aussagekraft des Jahresabschlusses zu verbessern.

Besonderheiten bei Rückstellungen im Steuerrecht

Zwar ist die Handelsbilanz maßgeblich für die Steuerbilanz (Maßgeblichkeitsgrundsatz); im Bereich der Bildung von Rückstellungen werden die Möglichkeiten durch vorrangige, steuerliche Spezialvorschriften deutlich eingeschränkt. So sind beispielsweise im Gegensatz zu den handelsrechtlichen Vorschriften Drohverlustrückstellungen explizit verboten. Zudem darf für steuerlich nicht abziehbare Aufwendungen (z. B. Geldbußen) keine Rückstellung gebildet werden. Abweichende, spezielle Vorschriften gelten auch für Pensionsrückstellungen.

Bei der Bewertung schreibt das Steuerrecht grundsätzlich den Ansatz des Nennwertes vor. Sachleistungsverpflichtungen sind mit den Einzelkosten und den angemessenen Teilen der notwendigen Gemeinkosten (Vollkosten) zu bewerten. Kalkulatorische Kostenbestandteile dürfen nicht zum Ansatz kommen.

Auch in der Steuerbilanz wird die Abzinsung von Rückstellungen vorgeschrieben; allerdings zum fixen Zinssatz von 5,5 %. Dadurch kommt es bei abzuzinsenden Rückstellungen zwangsweise zu einer Abweichung zwischen Handels- und Steuerbilanz.

Ausgenommen von einer Abzinsung sind Verbindlichkeiten…

- deren Laufzeit zum Stichtag weniger als 12 Monate beträgt

- die verzinslich sind (Zinssatz >0 %)

- die auf einer Anzahung oder Vorleistung beruhen

Übungsfragen

#1. Welche grundsätzliche Aussage zu Rückstellungen ist falsch?

#2. Welche Auswirkung hat die Bildung einer Rückstellung auf den Gewinn?

#3. Was ist keine grundsätzliche Rückstellungsart?

#4. Welche Voraussetzungen müssen zur Bildung einer Rückstellung erfüllt sein?

#5. Welche Rückstellung ist in der Steuerbilanz unzulässig?

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen