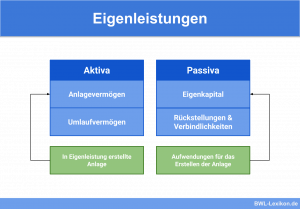

Stellt ein Unternehmer einen Vermögensgegenstand her, der zur eigenen langfristigen Verwendung und nicht zum Verkauf bestimmt ist, handelt es sich um eine aktivierte Eigenleistung. In der Bilanz wird dieser Vermögensgegenstand als Anlagevermögen ausgewiesen. Dabei ist zwischen Sachanlagen (zwingend auszuweisen) und immateriellen Vermögensgegenständen (aktivierungsfähig) zu unterscheiden.

Wir erklären dir in dieser Lektion, was aktivierte Eigenleistungen sind, wie sie bilanziert und gebucht werden und was dabei jeweils zu beachten ist. Im Anschluss an die Erklärungen findest du einige Übungsfragen zur Lernkontrolle.

Englisch: capitalized self-constructed assets

Was ist eine aktivierte Eigenleistung?

Bei einer aktivierten Eigenleistung handelt es sich um einen Vermögensgegenstand, den ein Unternehmen selbst hergestellt hat. Der Vermögensgegenstand ist zur eigenen langfristigen Nutzung vorgesehen, nicht zum Verkauf. In der Bilanz wird die aktivierte Eigenleistung dem Anlagevermögen zugeordnet.

Bilanzrechtliche Zuordnung

Aktivierte Eigenleistungen sind danach zu unterscheiden, ob es sich um eine selbst gefertigte Sachanlage oder um einen immateriellen Vermögensgegenstand handelt.

Eine selbst hergestellte Sachanlage ist zwingend in der Bilanz auszuweisen. Sie gilt als Vermögensgegenstand, der aufgrund des Vollständigkeitsgebots in § 239 Abs. 2 HGB zu aktivieren ist, und zwar konkret in der Kategorie „Sachanlagevermögen“.

Bei immateriellen Vermögensgegenständen gilt, dass diese aktivierungsfähig sind, also nicht zwingend ausgewiesen werden müssen. Zu solchen immateriellen Vermögensgegenständen können beispielsweise Entwicklungskosten zählen; der Unternehmer kann diese nach § 248 Abs. 2 Satz 1 HGB in der Bilanz ansetzen. Nimmt er dieses Wahlrecht wahr, ist die Eigenleistung ertragsmäßig zu erfassen.

Die buchhalterische Handhabung aktivierter Eigenleistungen

Bei der Buchung aktivierter Eigenleistungen sind die Kosten bzw. Aufwendungen, die im Zuge der Herstellung entstanden sind, danach zu unterscheiden, ob sie aktivierungspflichtig sind oder ob ein Aktivierungsverbot besteht.

Aktivierungspflichtige Aufwendungen umfassen beispielsweise:

- Materialkosten, sofern sie direkt zurechenbar sind

- Fertigungskosten wie Löhne etc., sofern sie direkt zurechenbar sind

- Allgemeine Verwaltungskosten

- Anteilige Kosten für das Rechnungswesen

- Anteilige Transportkosten

Für folgende Aufwendungen gilt ein Aktivierungsverbot:

- Unternehmerlohn

- Kosten für die Beschaffung finanzieller Mittel

- Anteilige Gewerbesteuer

- Vorsteuerbeträge auf die Materialkosten zur Herstellung

Die gesamten Kosten für die Gebäude belaufen sich auf 2 Millionen € und setzen sich folgendermaßen zusammen:

- Direkt zurechenbare Materialkosten: 1.589.000 €

- Direkt zurechenbare Fertigungslöhne: 300.000 €

- Transportkosten: 55.000 €

- Verwaltungskosten: 10.000 €

- Geldbeschaffungskosten: 5.000 €

- Kosten für das Rechnungswesen: 12.000 €

- Anteilige Gewerbesteuer: 4.000 €

- Unternehmerlohn: 10.000 €

- Vorsteuerbeträge 15.000 €

Die gesamten Aufwendungen in Höhe von 2 Millionen € sind um die Beträge zu kürzen, die einem Aktivierungsverbot unterliegen. Entsprechend dürfen die Kosten für die Geldbeschaffung, der Unternehmerlohn, die anteilige Gewerbesteuer und die Vorsteuerbeträge nicht berücksichtigt werden. Die Kosten, die einem Aktivierungsverbot unterliegen, betragen insgesamt 34.000 €; der bilanzierungsfähige Aufwand beträgt entsprechend 1.966.000 €.

Der Buchungssatz zur Aktivierung der neuen Hallen lautet:

Gebäude 1.966.000 €

an aktivierte Eigenleistung 1.966.000 €

Bei selbst hergestellten Gebäude handelt es sich um einen abnutzbaren Vermögensgegenstand, der bei der Abschreibung zu berücksichtigen ist. Da die Hallen sich im Anlagevermögen befinden, ist noch kein Aufwand entstanden, der den Gewinn mindert. Dieser entsteht erst im Zuge der Abschreibung gemäß § 7 Abs. 4 EStG.

Der Unternehmer hat dabei folgendes zu beachten:

Seit dem Jahr 2006 ist nur noch die lineare Abschreibung möglich. Der Beginn der Abschreibung ist am Tag der Fertigstellung, also am 01.09.2020; der Unternehmer kann jährlich 3 % abschreiben. Als Bemessungsgrundlage sind die Herstellungskosten heranzuziehen.

Außerdem ist zu beachten, dass die Hallen erst ab dem 1. September genutzt werden und für 2020 zeitanteilig für vier Monate abgeschrieben werden können.

Der Betrag für die Abschreibung 2020 berechnet sich folgendermaßen:

![]()

Der Buchungssatz lautet:

Abschreibung auf Gebäude 19.660 €

an Gebäude 19.660 €

Betriebswirtschaftliche Kennzahlen

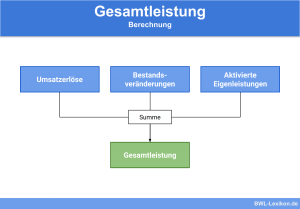

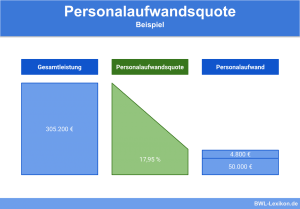

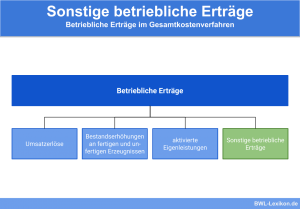

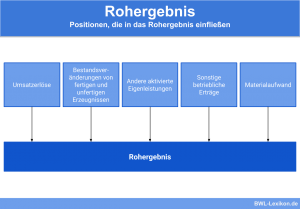

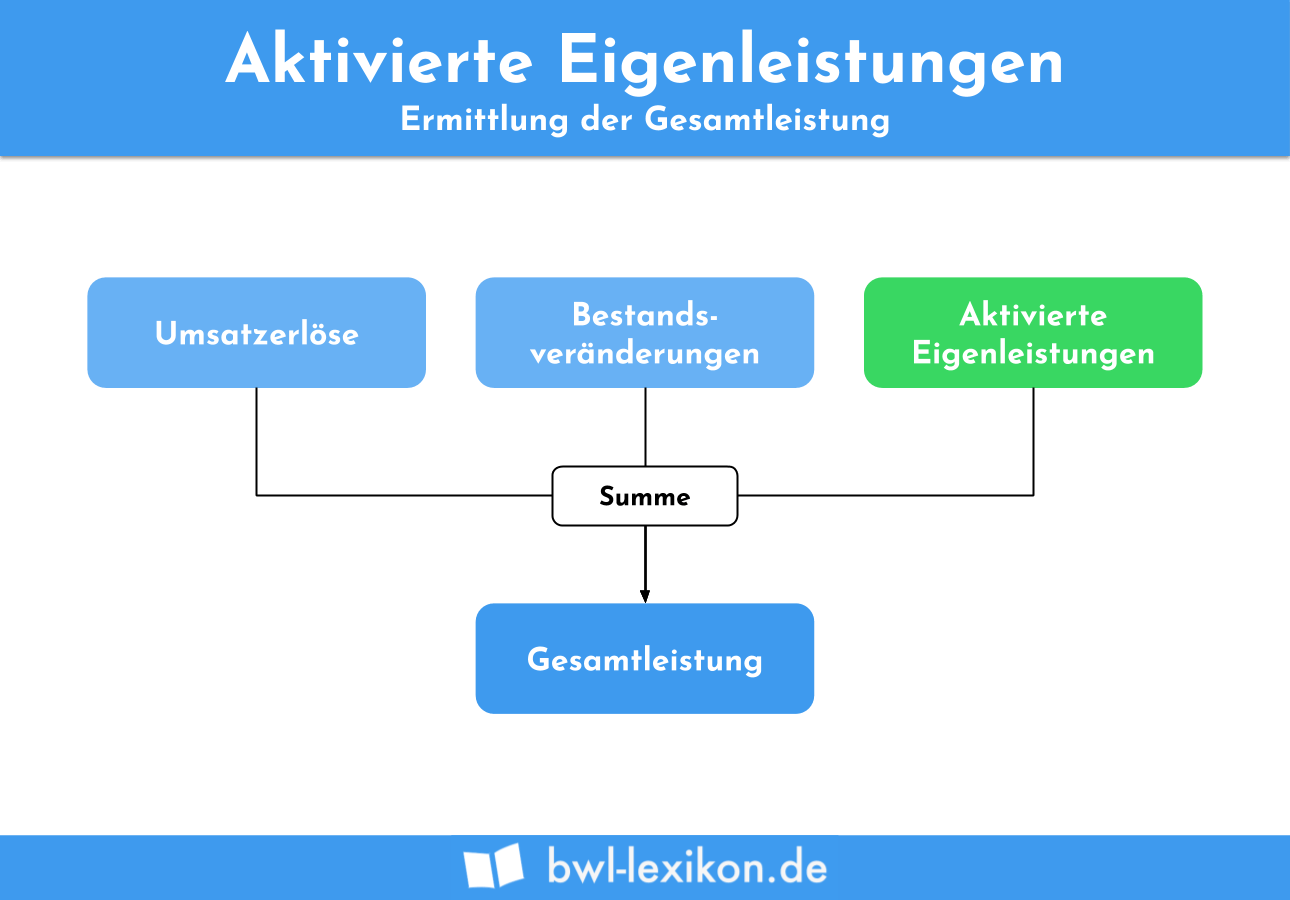

Laut § 275 Abs. 2 HGB sind andere aktivierte Eigenleistungen in der Gewinn- und Verlustrechnung unter Punkt 3 zu erfassen, sofern diese nach dem Gesamtkostenverfahren erstellt wird. Werden die anderen aktivierten Eigenleistungen erfasst, fließen sie in die Ermittlung betriebswirtschaftlicher Kennzahlen ein.

EBIT: Earnings before interest and taxes

Das EBIT bildet den Unternehmensgewinn vor Steuern und Zinsen ab. Um die betrieblichen Aktivitäten innerhalb des Unternehmens zu bewerten, ist diese betriebswirtschaftliche Kennzahl von großer Bedeutung.

Zur Ermittlung des EBIT werden die aktivierten Eigenleistungen neben weiteren Positionen den Umsatzerlösen hinzuaddiert. Die Aufwendungen für Steuern und Zinsen bleiben bewusst unberücksichtigt, um das rein operative Ergebnis zu erhalten. Damit entspricht das EBIT dem realen Nettoergebnis des Unternehmens.

EBITDA: Earnings before interest, taxes, depreciation and amortization

Diese Kennzahl ist dem EBIT sehr ähnlich; es bleiben allerdings zusätzlich Abschreibungen auf Sachanlagen und auf immaterielle Vermögenswerte außen vor.

Übungsfragen

#1. Welche Aussage zur aktivierten Eigenleistung ist FALSCH?

#2. "Eine selbst hergestellte Sachanlage muss zwingend in der Bilanz ausgewiesen werden, bei einem immateriellen, selbst gefertigten Vermögensgegenstand besteht ein Aktivierungswahlrecht." Diese Aussage ist ...

#3. Für welche der folgenden Aufwendungen und Kosten besteht hinsichtlich aktivierter Eigenleistungen ein Aktivierungsverbot?

#4. Ein Bauunternehmen erstellt eine Lagerhalle für eigene Zwecke. Der Gesamtkosten belaufen sich auf 750.000 €, der bilanzierungsfähige Aufwand beträgt 600.000 €. Wie lautet der Buchungssatz?

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen