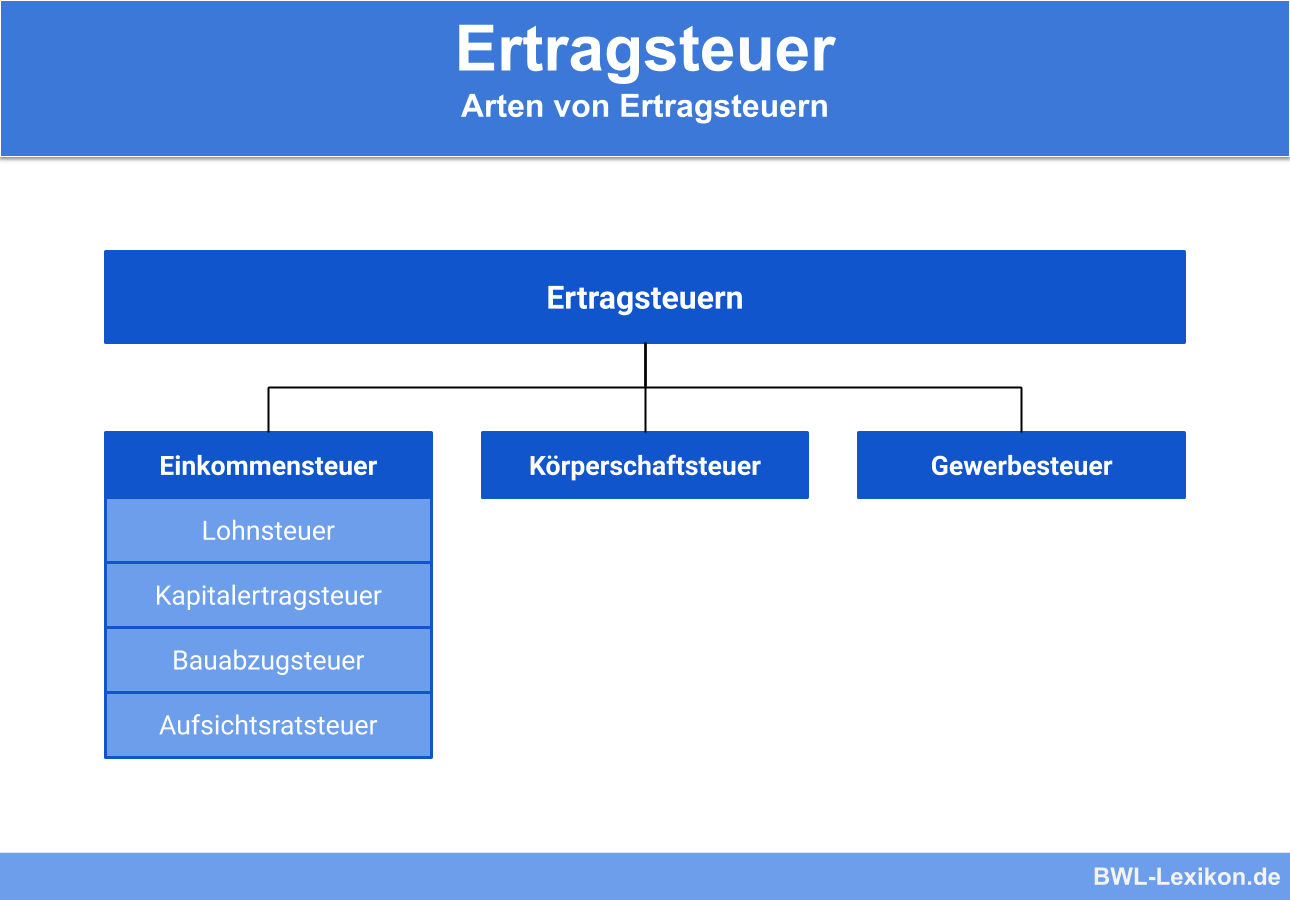

Der Begriff „Ertragsteuer“ umfasst die Steuerarten Einkommensteuer, Körperschaftsteuer und Gewerbesteuer. Das Pendant zu den Ertragsteuern sind die Kostensteuern. Die Bezeichnung „Ertragssteuer“ impliziert die Besteuerung von Einkommen oder Gewinn. Die entsprechenden Steuerarten werden in jeweils eigenen Gesetzen geklärt und geregelt.

In dieser Lerneinheit erfährst du, was Ertragsteuern sind und welche Steuerarten dazu gehören. Wir nennen dir die gesetzlichen Grundlagen der Steuerarten und erklären dir, wer welche Steuer zu zahlen hat. Zum Schluss der Lektion findest du einige Übungsfragen zur Lernkontrolle.

- Synonym: Gewinnsteuer

- Englisch: income tax | revenue tax | profits tax

Warum sind Ertragsteuern wichtig?

Ertragsteuern zählen zu den wichtigsten Einnahmen von Bund, Ländern und Gemeinden; gemeinsam mit der Umsatzsteuer stellen sie mehr als zwei Drittel des gesamten Steueraufkommens dar. Neben der Kreditaufnahme trägt das gesamte Steueraufkommen den Großteil der finanziellen Ausstattung der öffentlichen Hand bei.

Hinsichtlich der Berechnung und Zahlung der Steuern an Bund, Länder oder Gemeinde gelten klare gesetzliche Vorschriften und Regeln; Versäumnisse und Unterschlagungen ziehen zum Teil drastische Strafen nach sich.

Was sind Ertragsteuern?

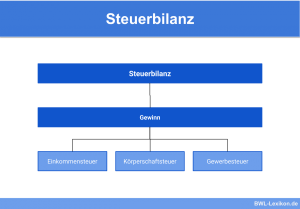

Eine Ertragsteuer an sich existiert in der Praxis nicht; es handelt sich dabei um den Oberbegriff für Einkommensteuer, Körperschaftsteuer und Gewerbesteuer. Der Begriff „Ertragsteuer“ zeigt an, dass es sich um eine Steuerart handelt, mit der die Erträge – Einkommen oder Gewinn – besteuert werden. Die Steuerarten, die zur Ertragsteuer zählen, werden in jeweils eigenen Gesetzen geregelt.

Bei der Körperschaft- und Gewerbesteuer handelt es sich um reine Unternehmenssteuern. Die Einkommensteuer dagegen betrifft auch natürliche Personen, die nicht unternehmerisch tätig sind, zum Beispiel Arbeitnehmer.

Die Steuerobjekte und Bemessungsgrundlagen für die einzelnen Steuerarten lauten wie folgt:

| Art der Steuer | Steuersubjekt / Steuerschuldner | Bemessungsgrundlage |

|---|---|---|

| Einkommensteuer | natürliche Personen | zu versteuerndes Einkommen laut § 2 Abs. 5 EStG |

| Körperschaftsteuer | Körperschaften / Kapitalgesellschaften (AG, GmbH etc.) | zu versteuerndes Einkommen laut Abs. 1 und 2 KStG |

| Gewerbesteuer | Gewerbebetriebe | Gewerbeertrag laut §§ 6 und 7 GewStG |

Unternehmen müssen diese Steuerarten in der Gewinn- und Verlustrechnung als „Steuern vom Einkommen und vom Ertrag“ gesondert ausweisen. Grundlage für die Ausweispflicht nach dem Gesamtkostenverfahren ist § 275 Abs. 2 Nr. 18 HGB, nach dem Umsatzkostenverfahren § 275 Abs. 3 Nr. 17 HGB.

Die Einkommensteuer

Bei der Einkommensteuer handelt es sich um eine Gemeinschaftsteuer. Sie wird auf das Einkommen natürlicher Personen erhoben. Das Einkommensteuergesetz (EStG) bildet neben weiteren Gesetzen die Rechtsgrundlage für die Berechnung und Erhebung; die Berechnungsvorschriften sind im Einkommensteuertarif geregelt.

Zu den Erhebungsformen der Einkommensteuer zählen:

- Lohnsteuer

- Kapitalertragsteuer

- Bauabzugsteuer

- Aufsichtsratsteuer

Da diese Steuern direkt an der Quelle abgezogen werden, werden sie auch als Quellensteuern bezeichnet.

Lohnsteuer

Die Lohnsteuer fällt bei Einkünften aus nicht selbständiger Arbeit an. Wird das Arbeitsentgelt direkt vom Arbeitgeber gezahlt, zieht dieser die Lohnsteuer davon ab und führt sie ans Finanzamt ab. Die Höhe der Lohnsteuer berechnet sich anhand der Angaben in den elektronischen Lohnsteuer-Abzugsmerkmalen.

Diese haben die frühere Lohnsteuerkarte abgelöst. Schuldner der Lohnsteuer ist der Arbeitnehmer, obwohl der Arbeitgeber die Höhe zu berechnen, die Lohnsteuer vom Bruttolohn einzubehalten und termingerecht ans Finanzamt abzuführen hat.

Die gesetzliche Grundlage für die Lohnsteuer bildet das Einkommensteuergesetz, maßgeblich sind die §§ 38 Abs. 1 Satz 1 sowie Abs. 3, § 41a und 42d.

Kapitalertragsteuer

Einkünfte aus Kapitalvermögen unterliegen der Einkommensteuer und sind auf zweierlei Weise geregelt:

- Einkünfte aus Kapitalvermögen, die vor dem 31.12.2008 erzielt wurden, sind mit 10 bis 35 % zu besteuern, abhängig von der Art der Kapitalerträge. Hinzu kommen 5,5 % Solidaritätszuschlag.

- Nach dem 31.12.2008 erzielte Kapitalerträge werden einheitlich mit 25 % zuzüglich 5,5 % Solidaritätszuschlag besteuert.

Bauabzugsteuer

Wer in Deutschland Bauleistungen in Auftrag gibt, muss einen Steuerabzug vornehmen, der 15 % der zahlbaren Rechnungssumme der Baufirma beträgt. Eine Ausnahme bilden Bauunternehmer und Handwerker, die eine vom zuständigen Finanzamt ausgestellte Freistellungsbescheinigung vorweisen können.

Zu den Auftraggebern, die der Bauabzugsteuer unterliegen, zählen:

- Unternehmer und Kleinunternehmer

- Vermieter von mehr als zwei Wohnungen

- Personen des öffentlichen Rechts

Die gesetzliche Grundlage für die Bauabzugsteuer bilden §§ 48 bis 48d EStG. Ziel des Steuerabzugs ist das Vorgehen gegen illegale Betätigungen im Baugewerbe.

Aufsichtsratsteuer

Die Aufsichtsratsteuer wird von den Einnahmen einbehalten, die die Aufsichtsratsmitglieder im Zuge ihrer Tätigkeit erzielen. Sie beträgt aktuell 30 % der Aufsichtsratsvergütung; die gesetzliche Grundlage bildet § 50a Abs. 2 Satz 1 EStG.

Abgezogen wird die Steuer gemäß § 50a Abs. 1 Nr. 4 EStG nur bei beschränkt steuerpflichtigen Mitgliedern eines Aufsichtsrates von inländischen…

- Aktiengesellschaften

- Kommanditgesellschaften auf Aktien

- Gesellschaften mit beschränkter Haftung

- Berggewerkschaften

- sonstigen Kapitalgesellschaften und Genossenschaften sowie Personenvereinigungen des öffentlichen und privaten Rechts

Eigenschaften der Einkommensteuer

Bei der Einkommensteuer handelt es sich um eine direkte Steuer, denn Steuerträger und Steuerschuldner sind identisch. Darüber hinaus ist die Einkommensteuer eine Gemeinschaftsteuer, denn sie steht sowohl Bund, Ländern als auch Gemeinden zu. Weiterhin handelt es sich bei der Einkommensteuer um eine Personensteuer, eine Subjektsteuer und um eine Ertragsteuer.

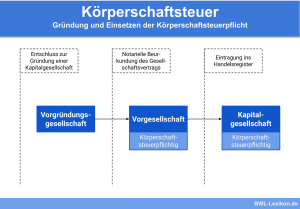

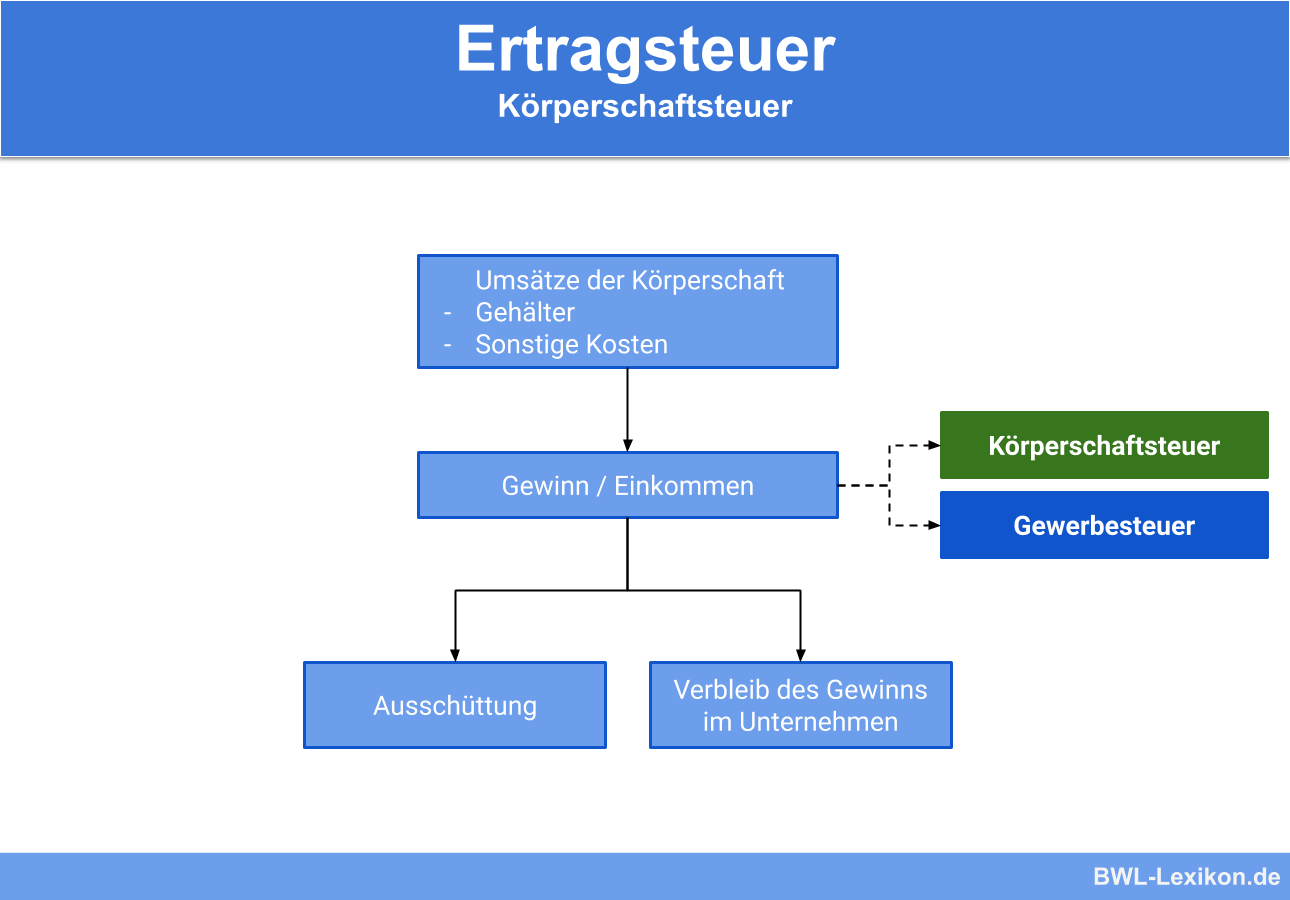

Die Körperschaftsteuer

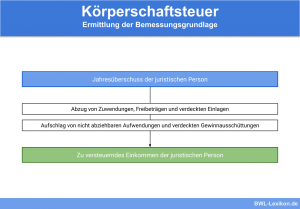

Die Körperschaftsteuer wird auf das Einkommen inländischer juristischer Personen erhoben. Dazu zählen unter anderem Kapitalgesellschaften, Genossenschaften und Vereine. Grundlage für die Berechnung der Körperschaftsteuer ist das maßgebliche Einkommen, das auf Basis der Steuerbilanz ermittelt wird. Die Höhe der Steuer beträgt 15 % des zu versteuernden Einkommens.

Politische Parteien, Unternehmen des Bundes und Unternehmen, die mildtätigen, kirchlichen oder gemeinnützigen Zwecken dienen, sind von der Körperschaftsteuer befreit.

In Deutschland ist die Körperschaftsteuer mit der Einkommensteuer verknüpft. Daraus resultieren viele identische oder sich ähnelnde Regelungen zur Ermittlung des Einkommens. Das Einkommensteuergesetz bildet die Grundlage für das Körperschaftsteuergesetz. Gemeinsam mit der Körperschaftsteuer-Durchführungsverordnung entsteht die gesetzliche Basis.

Handelt es sich bei der Körperschaft um eine Kapitalgesellschaft oder erzielt sie Einkünfte aus Gewerbebetrieb, unterliegt das Einkommen der Gewerbesteuer. Die Gewerbesteuer wird nicht auf die Körperschaftsteuer angerechnet.

Eigenschaften der Körperschaftsteuer

Wie bei der Einkommensteuer handelt es sich bei der Körperschaftssteuer um eine direkte Steuer, denn Steuerträger und Steuerschuldner sind identisch. Darüber hinaus ist sie eine Gemeinschaftsteuer, denn sie steht dem Bund und den Ländern jeweils zur Hälfte zu. Weiterhin handelt es sich bei der Körperschaftsteuer um eine Personensteuer und um eine Ertragsteuer.

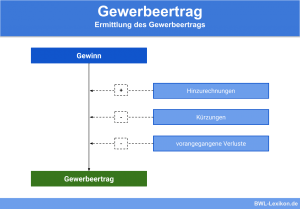

Die Gewerbesteuer

Die Gewerbesteuer ist eine Gewerbeertragsteuer, die auf die objektive Ertragskraft eines gewerbetreibenden Unternehmens erhoben wird. Zu diesem Zweck ist ein Gewerbeertrag zu ermitteln. Die jeweilige Gemeinde ist verpflichtet, die Gewerbesteuer zu einem Mindestbetrag in Höhe des zweifachen Messbetrags zu erheben. Das bedeutet, das Hebesatzminimum beträgt 200 %.

Die Gewerbesteuer stellt die wichtigste eigenständige Einnahmequelle der deutschen Gemeinden dar. Laut § 3 Abs. 2 AO handelt es sich um eine Sachsteuer oder Realsteuer, wobei diese Einordnung im Zuge der Abschaffung von Lohnsummen- und Gewerbekapitalsteuer umstritten ist. Darüber hinaus zählt sie zur Gemeindesteuer und zur Objektsteuer.

Die Rolle der Gewerbesteuer

In der Kostenrechnung wird die Gewerbesteuer häufig den Kostensteuern und nicht den Ertragsteuern zugeordnet. Der deutsche Betriebswirt Konrad Mellerowicz und der deutsche Wirtschaftswissenschaftler Erich Gutenberg zählten die Gewerbesteuer in vollem Umfang zu den Kostensteuern. Konrad Mellerowicz begründete seine Ansicht damit, dass die Gewerbesteuer einen betriebsbedingten Verzehr darstelle, der unlösbar mit der Existenz des jeweiligen Betriebs verbunden sei.

Aus steuerlicher Sicht dagegen zählt die Gewerbesteuer seit 2005 als Realsteuer nicht mehr zu den Kostensteuern, denn sie kann seither gemäß § 5b EStG nicht mehr als Betriebsausgabe geltend gemacht werden. Bei den Ertragsteuern stellt die Gewerbesteuer eine effektive Steuerbelastung dar; damit ist sie von den Kostensteuern ausgeschlossen.

Wird die Gewerbesteuer in der Betriebswirtschaft eines Unternehmens als Kostensteuer aufgefasst, muss sie in die Preiskalkulation einbezogen werden. Dadurch reicht das Unternehmen die finanzielle Last an seine Kunden weiter.

Übungsfragen

#1. Welche Steuer zählt NICHT zu den Ertragsteuern?

#2. Welche Aussage zur Einkommensteuer ist FALSCH?

#3. Welche Auftraggeber für Bauleistungen haben Bauabzugsteuern zu zahlen?

#4. Worauf wird Körperschaftsteuer erhoben?

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen