Der Begriff „saldieren“ stammt aus dem Rechnungswesen und meint, einen Saldo zu bilden. Der Saldo gibt den Unterschiedsbetrag zwischen den Buchungen im Soll und Haben von Konten an. Mittels dieser Aufrechnung bzw. Verrechnung werden die Konten-Ergebnisse festgestellt und ein finanzieller Überblick geschaffen. Die Kontensaldierung ist gesetzlich vorgeschrieben; sie bildet die Basis für die Gewinn- und Verlustrechnung sowie für die Bilanz.

In dieser Lerneinheit erklären wir dir, was die Begriffe „Saldieren“ und „Saldo“ bedeuten, wie sie im Rechnungswesen bzw. in der Buchführung angewendet werden und welche Vorschriften der Gesetzgeber erlassen hat. Wir bieten dir im Anschluss an die Erklärungen einige Übungsfragen zur Lernkontrolle an.

- Synonym: Verrechnung | Aufrechnung

- Englisch: balance (an account)

Warum ist das Thema Saldieren wichtig?

Jedes Konto in der doppelten Buchführung wird mittels des Saldos abgeschlossen. Der Saldo stellt den Betrag dar, der beim Kontenabschluss auf das jeweilige Gegenkonto umgebucht wird. Saldo bedeutet aber auch „Verrechnung“, und an diesem Punkt greift der Gesetzgeber mit klaren Vorgaben ein.

So gilt grundsätzlich ein Saldierungsverbot für die Bilanz und für die Gewinn- und Verlustrechnung. Das bedeutet zum Beispiel, dass Schulden und Vermögen sowie Aufwendungen und Erträge nicht miteinander verrechnet werden dürfen. Die Basis dafür sind unter anderem die Grundsätze der Klarheit und Übersichtlichkeit sowie der Bilanzklarheit und der Bilanzwahrheit. Danach sind die Bücher so zu führen, dass sachverständige Dritte sich mühelos einen Überblick verschaffen können, und auch die Bilanz ist eindeutig und klar zu gliedern.

Eine Saldierung korrespondierender, gegensätzlicher Posten würde die Transparenz des Jahresabschlusses reduzieren. In der Bilanz würden nicht mehr alle Bestände und in der Gewinn- und Verlustrechnung nicht mehr alle Geldströme ausgewiesen werden. Eine solche Saldierung wird mittels des Bilanzrechts bis auf wenige Ausnahmen klar untersagt. Das Saldierungsverbot ergibt sich aus der Generalnorm, die in § 264 HGB festgelegt ist.

Was heißt „Saldierung“?

Mittels der Saldierung wird der Saldo eines Kontos in der Buchführung errechnet. Der Begriff „Saldo“ stammt aus der italienischen Sprache und bedeutet so viel wie „festmachen“. Der Saldo liefert die Ergebnisse jedes einzelnen Kontos und fließt in die Gewinn- und Verlustrechnung bzw. in die Schlussbilanz ein.

Der Saldo als Kontenabschluss

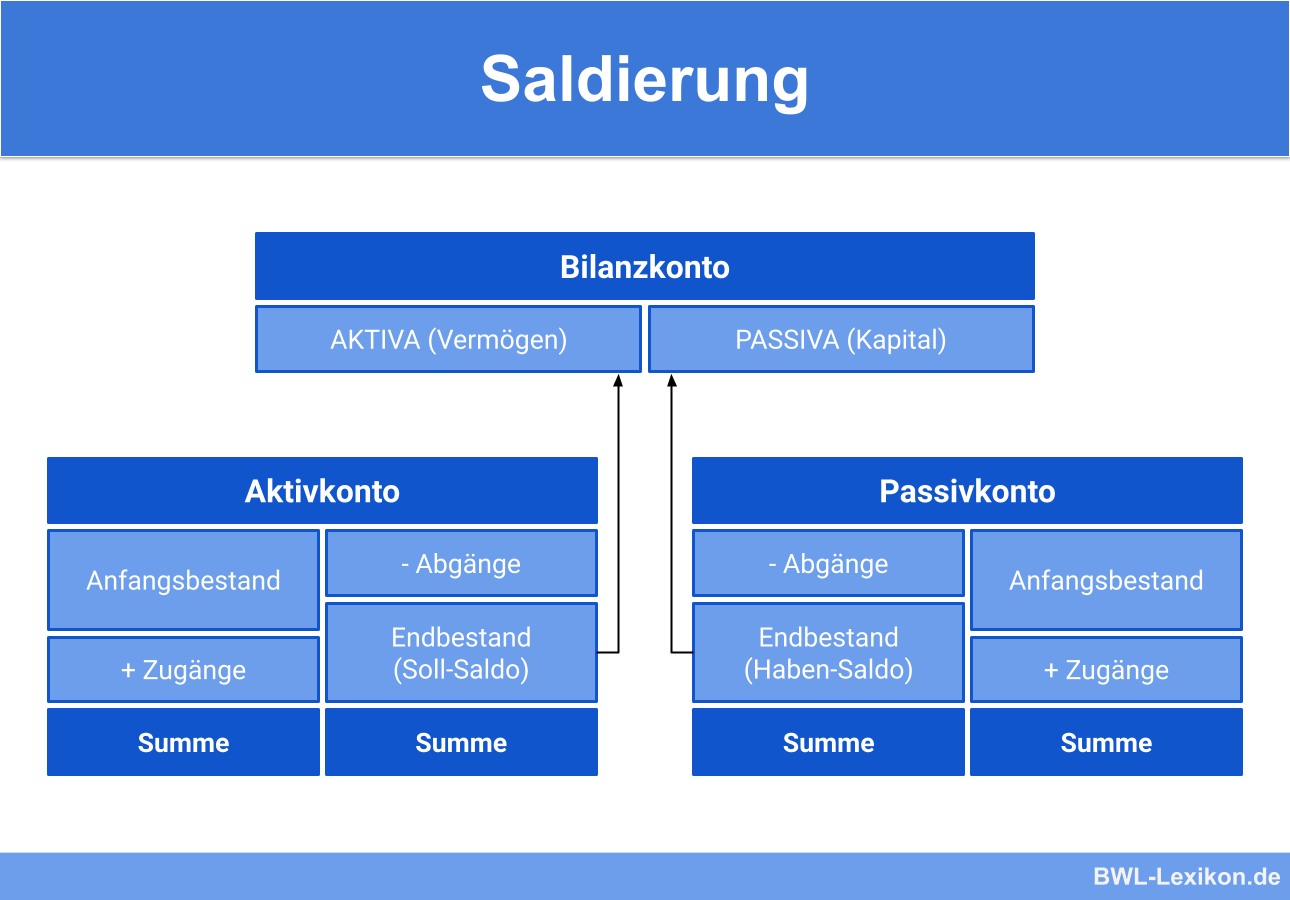

Der Saldo eines Kontos dient zunächst dem Ausgleich der Soll- und Habenseite, denn beide Seiten müssen die gleiche Summe aufweisen. Dazu ist zunächst zu ermitteln, welche Seite die größere Summe aufweist; diese bildet die Abschlusssumme. Die Differenz zu den Beträgen der Seite mit der wertmäßig niedrigeren Kontoseite ist der Saldo. Der Saldo zeigt den neuen Kontostand an und schließt das Konto ab.

Soll-Saldo und Haben-Saldo

- Soll-Saldo: Ist die Summe im Soll eines Kontos höher, wird der Saldo im Haben gebildet. Es handelt sich um einen Soll-Saldo.

- Haben-Saldo: Ist die Summe im Haben eines Kontos höher, wird der Saldo im Soll gebucht. Es handelt sich um einen Haben-Saldo.

Beispiel für die Saldierung eines aktiven Bestandskontos

Das Konto sieht nach den laufenden Erfassungen nun folgendermaßen aus:

Forderungen aus Lieferungen und Leistungen

| Soll | Haben | ||

|---|---|---|---|

| Anfangsbestand | 17.400 EUR | Abgänge | 12.000 EUR |

| Zugänge | 25.000 EUR |

Das Konto soll nun abgeschlossen werden.

- Schritt 1: Die wertmäßig höhere Seite des Kontos wird summiert. In diesem Beispiel ist es die Soll-Seite mit einer Summe von 42.400 EUR.

- Schritt 2: Die Summe wird auf die Haben-Seite übertragen.

- Schritt 3: Es wird saldiert, indem der gebuchte Abgang in Höhe von 12.000 EUR von der Summe subtrahiert wird. Das Ergebnis lautet 30.400 EUR.

Dieser Differenzbetrag stellt den Saldo und gleichzeitig den Endbestand des Kontos dar:

Forderungen aus Lieferungen und Leistungen

| Soll | Haben | ||

|---|---|---|---|

| Anfangsbestand | 17.400 EUR | Abgänge | 12.000 EUR |

| Zugänge | 25.000 EUR | Saldo / Endbestand | 30.400 EUR |

| Summe: | 42.400 EUR | Summe: | 42.400 EUR |

Der Buchungssatz für die Umbuchung des Saldos lautet:

Schlussbilanzkonto 30.400 EUR

an Forderungen aus Lieferungen und Leistungen 30.400 EUR

Saldo umbuchen

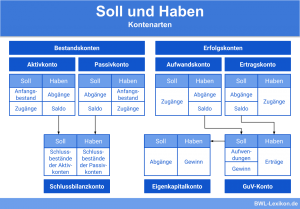

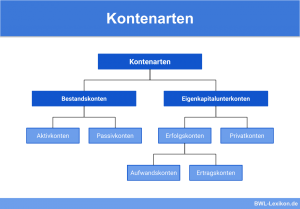

Im Rahmen der doppelten Buchführung müssen die Bestandskonten mittels Saldo ausgeglichen werden. Dazu sind alle errechneten Salden der Bestandskonten zusammenzuführen und auf das Schlussbilanzkonto umzubuchen. Im Zuge der Umbuchung gelten für die Erfolgskonten andere Bedingungen als für die Bestandskonten.

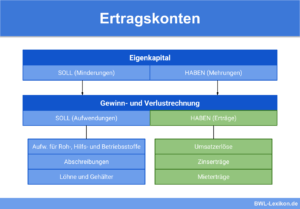

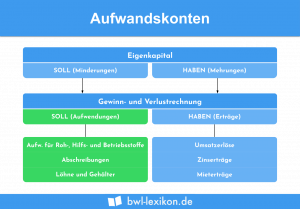

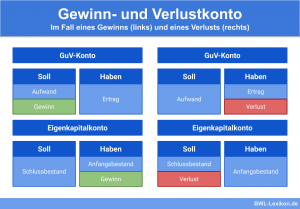

Die Salden der Erfolgskonten werden auf das Gewinn- und Verlustkonto umgebucht. In diesem Zuge wird ermittelt, ob das Unternehmen einen Gewinn oder einen Verlust erwirtschaftet hat. Steht der Saldo nach Abschluss des Gewinn- und Verlustkontos im Haben, sind die Erträge auf der Soll-Seite höher als die Aufwendungen auf der Haben-Seite. Demnach hat das Unternehmen einen Jahresüberschuss, also einen Gewinn erzielt. Steht der Saldo im Haben, sind die Aufwendungen höher als die Erträge, das Unternehmen hat einen Verlust erwirtschaftet.

Der Saldo des Gewinn- und Verlustkontos wird in das Eigenkapitalkonto übertragen. Dort stehen Gewinne im Haben, Verluste im Soll. Das Eigenkapitalkonto zählt zu den Bestandskonten und wird entsprechend saldiert und über das Schlussbilanzkonto abgeschlossen.

Der Buchungssatz lautet:

Gewinn- und Verlustkonto 300.000 EUR

an Eigenkapitalkonto 300.000 EUR

Das Eigenkapitalkonto sieht nach dieser Umbuchung folgendermaßen aus:

| Soll | Haben | ||

|---|---|---|---|

| Anfangsbestand | 180.000 EUR | ||

| GuV | 300.000 EUR |

Im nächsten Schritt ist das Eigenkapitalkonto über das Schlussbilanzkonto abzuschließen und sieht anschließend folgendermaßen aus:

Eigenkapital

| Soll | Haben | ||

|---|---|---|---|

| Endbestand/Saldo | 480.000 EUR | Anfangsbestand | 180.000 EUR |

| GuV | 300.000 EUR | ||

| Summe | 480.000 EUR | Summe | 480.000 EUR |

Der Buchungssatz zum Abschluss des Eigenkapitalkontos lautet:

Eigenkapitalkonto 480.000 EUR

an Schlussbilanzkonto 480.000 EUR

Saldierungsverbot

Das Saldierungsverbot zählt zu den wichtigsten Grundsätzen der Rechnungslegung im Handelsrecht. Ein anderer Begriff dafür ist „Bruttoprinzip“. Laut § 246 Abs. 2 Satz 1 HGB betrifft das Saldierungsverbot sowohl die Bilanz als auch die Gewinn- und Verlustrechnung.

Das Ziel des Saldierungsverbots in der Bilanz und in der Gewinn- und Verlustrechnung besteht darin, die Vermögens-, Ertrags- und finanzielle Lage eines Unternehmens möglichst zutreffend darzustellen. Eine Saldierung ist hier grundsätzlich verboten, da andernfalls eine unsachgemäße Manipulation ermöglicht würde.

Saldierungsverbot in der Bilanz

Posten der Aktiva dürfen nicht mit Posten der Passiva verrechnet werden. So ist es zum Beispiel grundsätzlich untersagt, Forderungen und Verbindlichkeiten aus Lieferungen und Leistungen gegeneinander aufzurechnen. Im Steuerrecht findet sich in § 5 Abs. 1a Satz 1 EStG eine analoge Regelung.

Saldierungsverbot in der Gewinn- und Verlustrechnung

Erträge und Aufwendungen müssen in der Gewinn- und Verlustrechnung zwingend getrennt ausgewiesen werden. So dürfen beispielsweise Mieterträge und Mietaufwendungen nicht miteinander verrechnet werden.

Ausnahmen vom Saldierungsverbot

Der Gesetzgeber lässt hinsichtlich des Saldierungsverbots gewisse Ausnahmen zu:

- Aktive und passive latente Steuern können saldiert werden.

- Vermögensgegenstände, die nur zur Schulderfüllung aus Altersversorgungsverpflichtungen oder ähnlichen langfristigen Verpflichtungen wie Altersteilzeit dienen, müssen mit den entsprechenden Schulden verrechnet werden. Mit den dazu gehörenden Aufwendungen aus dem zu verrechnenden Planvermögen und aus der Abzinsung ist ebenso zu verfahren.

- Nach § 254 HGB ist es erlaubt, Bewertungseinheiten zu bilden, in deren Rahmen unterschiedliche Vermögenswerte und Schulden saldiert werden und die vom Saldierungsverbot ausgenommen sind.

- Nach § 255 Abs. 1 HGB ist eine Verrechnung innerhalb der Bewertung vorgesehen, in deren Rahmen Anschaffungspreisminderungen von den Anschaffungskosten inklusive Anschaffungsnebenkosten und nachträglichen Anschaffungskosten subtrahiert werden müssen.

- § 276 Satz 1 HGB erlaubt kleinen und mittelgroßen Kapitalgesellschaften, gewisse Positionen in der Gewinn- und Verlustrechnung unter dem Posten „Rohergebnis“ zu bündeln.

Übungsfragen

#1. Welche Aussage zum Saldieren bzw. zum Saldo ist FALSCH?

#2. Der Saldo stellt den Betrag dar, ...

#3. Für die Bilanz gilt ein grundsätzliches Saldierungsverbot, für die Gewinn- und Verlustrechnung dagegen nicht. Richtig oder falsch?

#4. Auf welches Konto wird der Saldo des Gewinn- und Verlustkontos umgebucht?

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen