Das Bootstrapping ist eine Finanzierungsform für Existenzgründer. Kennzeichnend hierfür ist, dass die Gründer sich bewusst dagegen entscheiden, Fremdkapital aufzunehmen. Das Start-up wird ausschließlich aus eigenen Mitteln finanziert.

In diesem Abschnitt behandeln wir das Bootstrapping. Du erfährst, was sich hinter dem Bootstrapping verbirgt, wie die Finanzierung aus eigenen Mitteln in der Praxis funktioniert und welche Vor- und Nachteile sich für einen Existenzgründer ergeben, wenn er sich für diese Finanzierungsform entscheidet. Um deinen Wissensstand zum Bootstrapping zu vertiefen, kannst du nach diesem Beitrag einige Übungsfragen beantworten.

Deutsches Synonym: Existenzgründungsfinanzierung ohne Aufnahme von Fremdkapital

Was ist Bootstrapping?

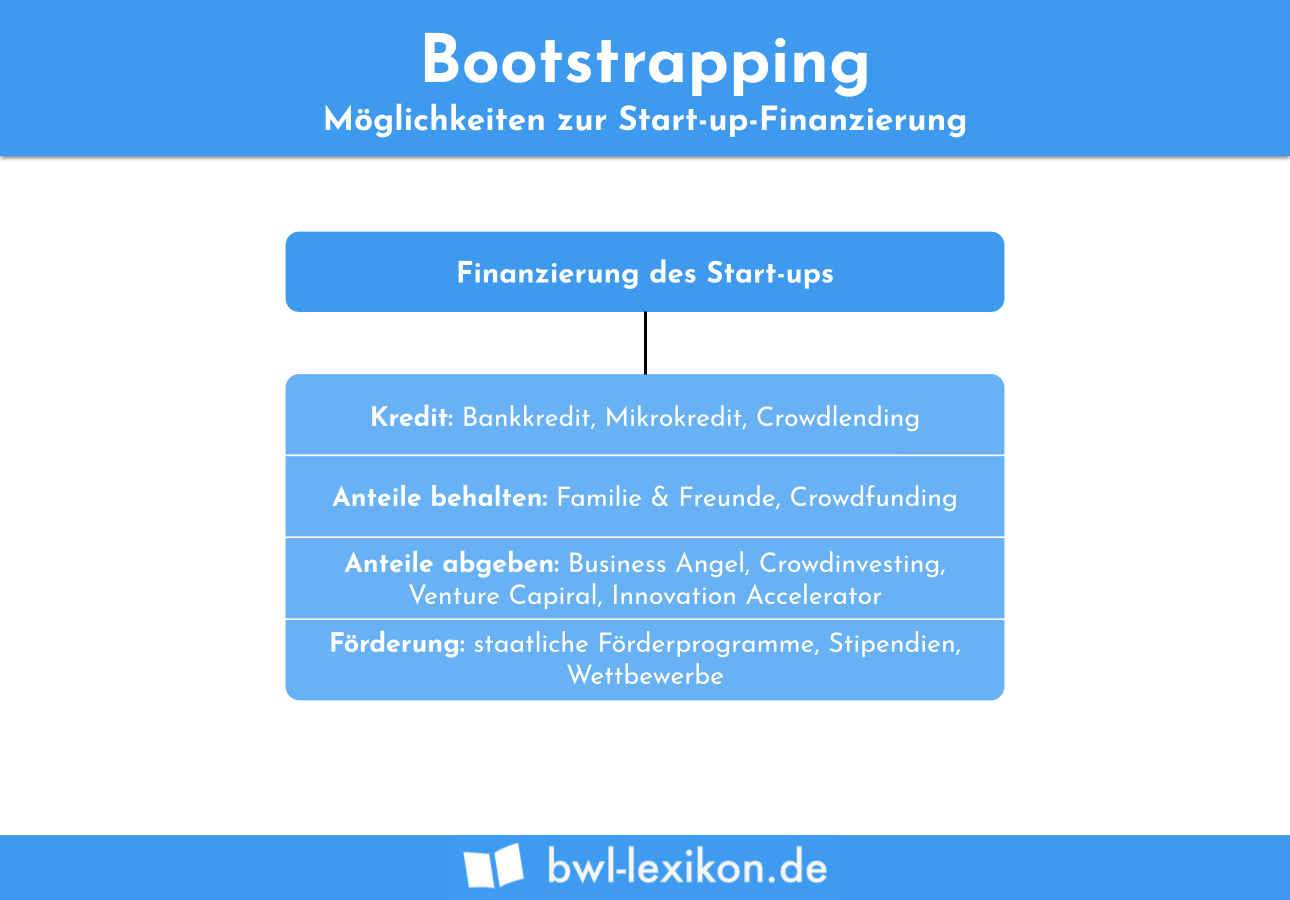

Bei der Gründung eines Unternehmens ergibt sich neben der Umsetzung einer innovativen Idee auch die Frage, wie das Start-up finanziert werden soll. Hier stehen den Gründern die Aufnahme eines Bankkredits, die Kapitaleinlage eines professionellen Investors und noch weitere Finanzierungsformen zur Verfügung, bei der es mehr oder weniger um die Aufnahme von Fremdkapital geht.

Beim Bootstrapping gehen die Gründer einen anderen Weg. Statt sich an eine Bank oder einen professionellen Privatinvestor zu wenden, verzichtet man vollständig auf die Aufnahme von Fremdkapital. Im Vordergrund steht die Idee, Kosten weitgehend zu vermeiden und die Umsätze so weit wie möglich zu steigern.

Wie funktioniert das Bootstrapping?

Die Inanspruchnahme von Bootstrapping ist für ein Unternehmen damit verbunden, dass einige Voraussetzungen erfüllt sind. So gilt es z. B. im Rahmen einer detaillierten Kostenanalyse um die Feststellung, welche Kosten durch eigene Mittel abgedeckt werden können und wo noch ein entsprechender Finanzierungsbedarf besteht.

Im Fokus dieser Überlegungen muss die Tatsache einbezogen werden, dass ein Start-up in den ersten Wochen und Monaten kaum Umsätze generieren kann, um die anstehenden Ausgaben vollständig abzudecken.

Um ausreichend Kenntnisse über die Art der Kosten zu haben, unterteilt das Start-up alle Kosten in die beiden folgenden Bereiche:

- Gründungs- und Investitionsaufwand

- Fixe und variable Kosten

Gründungs- und Investitionsaufwand

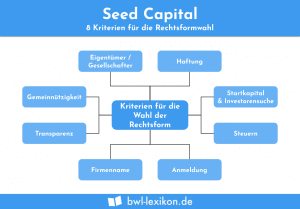

Je nachdem, für welche Rechtsform das Start-up sich entscheidet, müssen bei der Analyse der Kosten zusätzliche Gründungskosten einkalkuliert werden, die z. B. für die Anmeldung eines Gewerbes oder die Errichtung eines Gesellschaftsvertrages anfallen. Möchte das Start-up als GmbH am allgemeinen Wirtschaftsverkehr teilnehmen, muss ein Stammkapital von mindestens 25.000 Euro aufgebracht werden. Weitere Kosten entstehen den Gründern eines Unternehmens, wenn sie für die Anmietung von Büro, Lager oder Produktion neue Räume anmieten müssen.

Neben den Gründungskosten bilden die Investitionskosten einen weiteren Kostenfaktor, für deren Finanzierung sich ein Start-up beim Bootstrapping allein in der Verantwortung sieht.

Die Investitionskosten machen sich insbesondere dort bemerkbar, wo das Start-up Geld in die Finanzierung der Produktherstellung stecken muss. Hier fallen die Kosten hauptsächlich für die Beschaffung der Maschinen und das benötigte Personal an. Um die Produkte anschließend erfolgreich zu vermarkten, nehmen die Existenzgründer Kontakt mit einer externen Marketingagentur auf. Auch hierfür müssen zusätzliche finanzielle Mittel bereitstehen.

Fixe und variable Kosten

Die Gesamtkosten eines Unternehmens setzen sich aus den variablen Kosten und den Fixkostenbestandteilen zusammen. Dabei ist zu beachten, dass die fixen Kosten unabhängig von der Produktion und dem Beschäftigungsgrad auch dann anfallen, wenn die Produktion gestoppt ist. Fixe Kosten fallen z. B. für die Miete und die Energiekosten an.

Die variablen Kosten entstehen jeden Monat abhängig vom Maschineneinsatz und dem Personal, das diese Maschinen bedient. Hierzu rechnet z. B. der Aufwand für das Material und die Rohstoffe, die ein Start-up von anderen Unternehmen bezieht.

Welche Finanzierungsformen kennt das Bootstrapping?

Ein Gründungsunternehmen, das sich für das Bootstrapping als Finanzierungsform entscheidet, sieht sich mit begrenzten finanziellen Mitteln und einem eng gesteckten Zeitplan konfrontiert.

Um möglichst schnell über eine stabile Liquidität zu verfügen, gilt es für das Start-up schnell Umsätze zu generieren und die unternehmensinternen Kosten im Blick zu behalten.

Damit diese abgefangen werden können, profitiert ein Start-up beim Bootstrapping von den folgenden Finanzierungsformen:

- Eigenkapital

- Staatliche Förderprogramme

- Private Darlehen von Freunden und Bekannten

- Steuerliche Subventionen

Eigenkapital

Im besten Fall können die Existenzgründer so viel Eigenkapital aufbringen, dass die Anfangsinvestitionen komplett aus den eigenen Mitteln finanziert werden können. Je höher die Eigenkapitalquote ist, desto geringer ist für das Start-up das Risiko, infolge einer drohenden Zahlungsunfähigkeit insolvent zu werden. Dies ist für die Stabilisierung der Liquidität in der Gründungsphase ein wichtiger Faktor.

Staatliche Förderprogramme

Start-ups und andere Gründungsunternehmen profitieren von den Förderprogrammen zur Existenzgründung, die der Staat und die Bundesländer ins Leben gerufen haben. Die einzelnen Förderprogramme sind an Voraussetzungen geknüpft, die von den Start-ups erfüllt werden müssen. Überdies werden individuelle Konditionen für die Rückzahlung des Förderzuschusses vereinbart.

Private Darlehen von Freunden und Bekannten

Wenden sich die Gründer eines Start-ups an Freunde, Bekannte oder ihre Angehörigen wegen der Vergabe eines privaten Darlehens, können sie davon profitieren, dass sie bei der Rückzahlung des Geldes keine Zinsen zu bezahlen brauchen. Die eingesparten Zinsen können die Gründer verwenden, um weitere Investitionen zu tätigen.

Steuerliche Subventionen

Eine weitere Form, die ein Start-up in der Gründungsphase für sich nutzt, ist die Inanspruchnahme von steuerlichen Subventionen. Der Gesetzgeber hat z. B. den Investitionsabzugsbetrag eingeführt, von dem speziell Existenzgründer profitieren sollen.

Steht die Anschaffung eines abnutzbaren, beweglichen Wirtschaftsguts in das Anlagevermögen des Start-ups, kann das Unternehmen eine gewinnmindernde Rücklage von höchstens 40 % der Anschaffungskosten bilden. Voraussetzung hierfür ist, dass die betriebliche Nutzung des Vermögensgegenstandes bei mindestens 90 % liegt. Bei der Anschaffung eines nicht abnutzbaren Vermögensgegenstandes kann der Investitionsabzugsbetrag nicht in Anspruch genommen werden.

Vorteile und Nachteile des Bootstrapping

- Das Unternehmen gehört den Gründern zu 100 % selbst. Private Investoren brauchen nicht mit der Aussicht auf eine Gewinnbeteiligung angelockt zu werden. Beim Bootstrapping brauchen auch keine Fremdkapitalzinsen für die Aufnahme eines Darlehens bei einer Bank einkalkuliert zu werden.

- Die Gründer können ausschließlich ihre eigenen Interessen verfolgen. Die Zielsetzungen anderer Investoren – z. B. ein hoher Aktienkurs oder hohe Renditen – brauchen die Gründer nicht im Blick zu haben. Sie kümmern sich nur um ihr operatives Geschäft.

- Ein Existenzgründer, der sich für das Bootstrapping als Finanzierungsmodell entscheidet, erhält einen zusätzlichen Motivationsschub. Er ist auf eine Idee angewiesen, die wirklich funktioniert. Anderenfalls bleibt der betriebliche Erfolg aus.

- Der Existenzgründer muss mit einem streng vorgegebenen Budget kalkulieren. Dies führt dazu, dass jede Investition gut überlegt werden muss.

- Neue Investoren unterstützen die Gründer eines Start-ups z. B. auch dadurch, dass sich neue Möglichkeiten für den Vertrieb der Produkte ergeben. Dieser Aspekt spielt beim Bootstrapping keine Rolle.

Übungsfragen

#1. Was kennzeichnet das Bootstrapping?

#2. Welche Finanzierungsform hat bei Bootstrapping keine Bedeutung?

#3. Welche Idee wird beim Bootstrapping verfolgt?

#4. Welche Aussage zum Investitionsabzugsbetrag ist falsch?

Ergebnisse

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr Informationen